Regulando Criptoativos no Brasil: uma análise do projeto de lei na Câmara dos Deputados

*O artigo a seguir foi escrito pelo doutorando em Direito Internacional e Comparado Henrique Jeronimo Bezerra Marcos, que também é consultor jurídico com foco em Direito Internacional, Comparado e Compliance. Contato: henriquemarcos5@gmail.com

Este texto tem como objetivo apresentar breves e preliminares considerações sobre o Projeto de Lei (PL) 2060/2019 do Deputado Federal Áureo Ribeiro, mesmo autor do primeiro Projeto de Lei para regular os criptoativos no Brasil, o PL 2303/2015.

Com propósito de evitar o excesso de linhas, comparações entre os Projetos de Leis serão evitadas, as palavras abaixo focam de forma (quase que exclusiva) no Projeto de Lei 2060/2019 (o novo PL) em uma perspectiva jurídica com eventuais comentários explicativos a respeito de um ou outro conceito que mereça aprofundamento.

Para facilitar a leitura, o PL 2060/2019 encontra-se disponível aqui.

Disposições Preliminares

Art. 1º Esta lei dispõe sobre Criptoativos, que englobam ativos utilizados como meio de pagamento, reserva de valor, utilidade e valor mobiliário, e sobre o aumento de pena para o crime de “pirâmide financeira”,bem como para crimes relacionados ao uso fraudulento de Criptoativos.

Desde logo se pode elogiar a precisão terminológica adotada pelo PL. “Criptoativos”, ao invés de “criptomoedas”.

Afinal, em uma perspectiva classificatória, é possível considerar os criptoativos enquanto gênero largo o suficiente para categorizar as criptomoedas enquanto espécie.

Isto é, toda criptomoeda é um criptoativo; nem todo criptoativo é uma criptomoeda, afinal existem os tokens de utilidade, tokens representativos de valores mobiliários, etc. Deste modo, por adotar expressão ampla, a princípio, o PL regulamenta tudo que pode ser considerado “criptoativo”.

Definições

Art. 2º Para a finalidade desta lei e daquelas por ela modificadas, entende-se por criptoativos:

I — Unidades de valor criptografadas mediante a combinação de chaves públicas e privadas de assinatura por meio digital, geradas por um sistema público ou privado e descentralizado de registro, digitalmente transferíveis e que não sejam ou representem moeda de curso legal no Brasil ou em qualquer outro país;

II — Unidades virtuais representativas de bens, serviços ou direitos, criptografados mediante a combinação de chaves públicas e privadas de assinatura por meio digital, registrados em sistema público ou privado e descentralizado de registro, digitalmente transferíveis, que não seja ou representem moeda de curso legal no Brasil ou em qualquer outro país;

III — Tokens Virtuais que conferem ao seu titular acesso ao sistema de registro que originou o respectivo token de utilidade no âmbito de uma determinada plataforma, projeto ou serviço para a criação de novos registros em referido sistema e que não se enquadram no conceito de valor mobiliário disposto no art. 2° da Lei no 6.385, de 7 de dezembro de 1976;

Parágrafo único. Considera-se intermediador de Criptoativos a pessoa jurídica prestadora de serviços de intermediação, negociação, pós- negociação e custódia de Criptoativos.

Prosseguindo, vê-se que o PL trata os criptoativos enquanto gênero, do qual são espécies: as criptomoedas ou tokens de pagamento (payment tokens), os tokens de utilidade (utility tokens) e os tokens de acesso (access tokens).

Assim, de acordo com PL brasileiro, os criptoativos podem ser:

(Inciso I) criptomoedas puras (cryptocurrency), ou seja, reservas de valor, que podem ser nativos de uma Blockchain (como é o caso do “Bitcoin”) ou tokens de pagamento (payment tokens) — são criptoativos que servem apenas para ser utilizados como meio de pagamento para aquisição de bens ou serviços, ou como meio de transferência de dinheiro ou valor, mas que não dão direitos sobre o emissor;

(Inciso II) tokens de utilidade (utility tokens), isto é, tokens que representam e permitem ao seu detentor fazer uso de bens, serviços ou direitos baseados em uma plataforma Blockchain (seria o caso de um token “ERC20” que representa determinado direito ao usuário);

(Inciso III) tokens de acesso (access tokens), destinados a fornecer acesso digital a um aplicativo, serviço ou direito (que não seja valor mobiliário) por meio de uma infraestrutura baseada em Blockchain, desde que não sejam valores mobiliários nos termos do art. 2º da Lei de Valores Mobiliários (Lei nº 6.385 de 76). Seria o caso de um “Filecoin” ou “Auth0”.

A classificação difere um pouco do que está ocorrendo em outros países, a exemplo da Suíça, que classifica os tokens em payment tokens, asset/security tokens e em utility/access tokens.

É possível argumentar que uma classificação ideal divide em Tokens de Pagamento / Criptomoedas, Tokens de Utilidade e de Acesso e, por fim, Tokens que representam Bens Exógenos (bens fora da Blockchain, sejam estes, imóveis, valores mobiliários, moeda fiduciária, etc).

A bem da verdade, a redação dos incisos II e III do PL brasileiro são bastante parecidas e até mesmo poderiam ser unificadas.Do ponto de vista jurídico, utility tokens e access tokens são muito similares, o que torna as classificações brasileiras confusas.

Ademais, na classificação brasileira não houve menção explícita aos tokens security, isto é, tokens que representam valores mobiliários. A única referência é que, no inciso III, se diz que um token que caracteriza valor mobiliário não é um token de acesso.

Mas se o token for um token representativo de valor mobiliário? Onde que no PL se encaixa o token security?

Nesta primeira leitura, compreende-se que os tokens security se classificariam ou no inciso I ou no inciso II. Deste modo, na classificação brasileira, é possível que os tokens de utilidade sejam valores mobiliários, assim como uma criptomoeda pode acabar incidindo na classificação de valor mobiliário. O fator mais importante para tanto é considerar o conteúdo do art. 2º da Lei 6.385/76.

Neste aspecto é preciso que se chame a atenção do leitor para o fato que a classificação de determinado ativo como valor mobiliário é matéria extremamente complexa e cheia de controvérsias, rendendo inúmeras discussões, além de processos administrativos e judiciais.

Não é porque se deseja que o token seja utility ou porque no seu whitepaper está informando que aquele token não é um valor mobiliário que ele deixará de ser.

Além disso, não é porque o token “X” é um utility na Suíça ou nos Estados Unidos que ele não pode ser um security no Brasil. Os conceitos de valor mobiliário variam muito e dependem de normas específicas de cada legislação nacional.

Outro aspecto problemático é o fato que, tanto para o inciso I quanto o inciso II, o PL traz a seguinte frase: “desde que não sejam ou representem moeda de curso legal no Brasil ou em qualquer outro país”.

E se o criptoativo for uma Stable Coin que nem o Tether ou o TrueUSD, qual a classificação?

Ou seja, se o token (ou a criptomoeda) em questão representar moeda em curso legal no Brasil (uma Stable do Real) ou do mundo (uma Stable do Dólar Americano) qual a classificação cabível?

Como que fica? O PL não diz.

É possível que uma Stable Coin do Real seja classificado como moeda eletrônica pelo Banco Central do Brasil e o seu emissor, portanto, deva ser uma instituição de pagamento de acordo com a Lei 12.865/2013.

De acordo com o art. 6º, V, desta norma: “moeda eletrônica — recursos armazenados em dispositivo ou sistema eletrônico que permitem ao usuário final efetuar transação de pagamento.”

Outrossim, é possível que uma Stable Coin de moeda estrangeira seja classificada como derivativo pela Comissão de Valores Mobiliários (CVM), tal como o Forex; ou seja, uma Stable Coin do Dólar poderia ser um valor mobiliário.

No entanto, isso são apenas considerações iniciais e o limitado escopo deste texto não permite o aprofundamento deste assunto e nem a apresentação de conclusões.

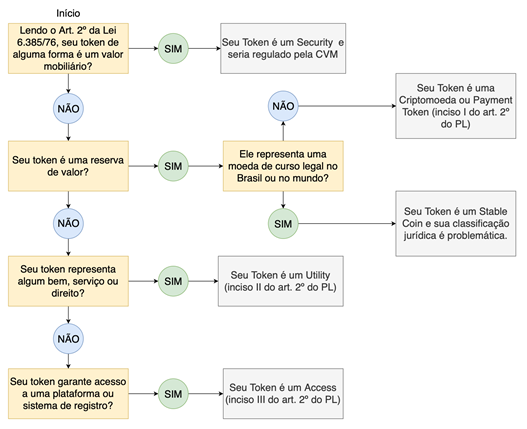

Sendo assim, com base no art. 2º do PL 2060/2019, a classificação dos criptoativos no Brasil funcionaria da seguinte forma:

(Fluxograma de Classificação de acordo com o PL 2060/2019 )

Ainda no art. 2º do PL 2060/20194, seu Parágrafo Único afirma que se considera Intermediador de Criptoativos a pessoa jurídica prestadora de serviços de intermediação, negociação, pós-negociação e custódia de criptoativos. Assim, uma crypto exchange no Brasil seria uma “intermediadora de criptoativos”.

Aqui o interessante é observar que se uma pessoa física realiza as operações acima na informalidade (sem CNPJ), em tese, ela não seria uma intermediadora de criptoativos.

Operações com Criptoativos

Art. 3º É reconhecida a emissão e circulação de Criptoativos, observado o disposto na legislação em vigor.

Art. 4º A emissão de Criptoativos, sob o escopo desta Lei, poderá ser realizada por pessoas jurídicas de direito público ou privado, estabelecidas no Brasil, desde que a finalidade à qual serve a emissão dos Criptoativos seja compatível com as suas atividades ou com seus mercados de atuação.

§ 1º Observado o disposto neste artigo, é livre a emissão de criptoativos de utilidade, bem como de outros tipos de criptoativos que, por sua natureza ou pela natureza dos bens, serviços e/ou direitos subjacentes, não estejam sujeitos à regulação específica.

§ 2º A emissão de criptoativos que, por sua natureza ou pela natureza dos bens, serviços ou direitos subjacentes, estejam sujeitos à regulação específica a ela devem se submeter.

Continuando na análise do PL 2060/2019, o art. 3º afirma que é lícito (é legal) emitir e circular criptoativos desde que seja observada a lei.

Não adiciona muito.

Afinal, tudo que não é especificamente proibido pelo Direito é lícito; no Brasil, a princípio, toda conduta é lícita (legal) por ausência de norma proibitiva.

Isso se dá em razão do Princípio Constitucional da Legalidade Ampla, art. 5º, inciso II, da Constituição Federal: “ninguém será obrigado a fazer ou deixar de fazer alguma coisa senão em virtude de lei”.

Deste modo, para particulares, tudo aquilo que não é proibido é permitido.

Observação: situação oposta é aplicável aos agentes públicos em que se fala em Legalidade Estrita; a Administração Pública deve estar e atuar estritamente vinculada à lei, não cabendo realizar atos sem previsão legal.

O art. 4º do PL, por sua vez, diz que a emissão de criptoativos só pode ser feita por pessoas jurídicas estabelecidas no Brasil, seja de direito público (entes governamentais, por exemplo) ou de direito privado (empresas privadas, por exemplo). Pessoas físicas, novamente, ficam excluídas.

É de se perguntar, no entanto, qual seria a consequência de alguém emitir um criptoativo sem uma pessoa jurídica formalizada. O próprio Satoshi não abriu uma pessoa jurídica no Brasil para que o “Bitcoin” fosse emitido…

Assim, caso o PL já estivesse em vigência à época, a atuação de Nakamoto ao emitir o “Bitcoin” seria ilegal?

E qual seria a consequência de uma pessoa física emitir um criptoativo que não fosse um valor mobiliário ou outro ativo regulamentado?

Imagine que José emitiu um access token em Blockchain para que seus amigos acessem uma área restrita de seu site ou possam entrar em uma área VIP de um evento de criptomoedas. Qual a consequência jurídica da atitude de José?

O PL não diz. Fala somente que apenas as pessoas jurídicas podem emitir criptoativos.

Indo para os parágrafos do art. 4º do PL (o “§” significa parágrafo), tem-se que o parágrafo primeiro e o parágrafo segundo repetem o que o art. 3º do PL já havia dito.

É livre a emissão de criptoativos desde que se siga a lei.

Assim, a emissão de um criptoativo que representa um objeto ou direito regulamentado (um valor mobiliário, por exemplo) só será legal se seguir as leis aplicáveis.

Seu criptoativo representa algum bem, serviço ou direito regulado de forma específica (exemplo: valor mobiliário)? Se a resposta for sim, você precisa seguir as regras aplicáveis para aquele bem, serviço ou direito regulado. Se a resposta for negativa, a emissão é “livre”, desde que feita por pessoa jurídica estabelecida no Brasil.

Nenhuma novidade. Trata-se, mais uma vez, da aplicação direta do Princípio Constitucional da Legalidade Ampla.

Disposições Finais

Art. 5º O § 1º do art. 2º da Lei 6.385, de 7 de dezembro de 1976, passa a vigorar acrescida do seguinte inciso III:

“Art. 2º São valores mobiliários sujeitos ao regime desta Lei:

[…]

§ 1ºExcluem-se do regime desta Lei:

[…]

III — Criptoativos, ainda que tenham os seus valores correspondentes ao valor de cotas de pessoas jurídicas”.

Os próximos artigos da PL 2060/2019 trazem modificações em outras leis. É o que ocorre quando uma nova lei (no caso, o PL) altera leis e decretos anteriores.

Assim, o art. 5º do PL insere no §1º do art. 2º da Lei de Valores Mobiliários (a já referenciada Lei 6.385/76) um novo inciso. Com a alteração do PL, os criptoativos representativos de cotas de pessoas jurídicas não seriam regulados pela Lei de Valores Mobiliários.

E como seriam regulados estes security tokens que representam cotas sociais?

Neste momento preliminar, é possível concluir que os criptoativos que representam as cotas sociais não seriam regulados pela Lei de Valores Mobiliários, mas as ações que são representadas pelos criptoativos ainda seriam reguladas pela Lei 6.385/76. Pode parecer contraditório, mas é uma interpretação possível haja vista que a tecnologia (o criptoativo) não se confunde com o seu conteúdo, ou seja, o que ele representa (as cotas sociais, no caso).

Outra interpretação é que criptoativos que representam cotas sociais de pessoas jurídicas, por não serem regulados pela Lei de Valores Mobiliários, teriam emissão livre. No entanto, é de se entender que tal conclusão é, a princípio, problemática.

Uma terceira interpretação, mais simples, é que se retira a possibilidade de classificar os criptoativos representativos de cotas sociais de pessoas jurídicas da classificação de contrato de investimento coletivo, valor mobiliário previsto no inciso IX do art. 2º da Lei 6.385/76.

Seja como for, é certo dizer que continuam a ser regulados pela Lei das Sociedades Anônimas (Lei 6.404/76), caso se esteja falando de cotas de uma empresa S/A, já que o PL não faz menção à esta lei.

Art. 6º. O Decreto-Lei no 2.848, de 7 de dezembro de 1940 (Código Penal), passa a vigorar acrescido do seguinte artigo 292-A:

“Art. 292-A. Organizar, gerir, ofertar carteiras, intermediar operações de compra e venda de Criptoativos com o objetivo de pirâmide financeira, evasão de divisas, sonegação fiscal, realização de operações fraudulentas ou prática de outros crimes contra o Sistema Financeiro, independentemente da obtenção de benefício econômico: Pena — detenção, de um a seis meses, ou multa.”

Trata-se de novo crime que seria criado dentro do Título “Dos Crimes Contra a Fé Pública” do Código Penal brasileiro, especificamente dentro do Capítulo “Da Moeda Falsa” (o que não faz muito sentido).

Assim, comete o crime quem…

– organiza, faz a gestão, oferta carteiras ou intermedia operações de compra e venda de criptoativos

– com objetivo de pirâmide financeira, evasão de divisas, sonegação fiscal, realização de operações fraudulentas ou prática de outros crimes contra o Sistema Financeiro

– independente de benefício econômico.

Trata-se de crime de menor potencial ofensivo (pena máxima não superior a 02 anos), o que faz com que seja julgado pelos Juizados Especiais Criminais e dê ao Réu o direito de realizar Transação Penal, assim como Suspensão Condicional do Processo (pena mínima igual ou inferior a um ano).

Apesar disso, neste primeiro momento, é de se pontuar que se trata de crime de difícil prova de consumação. Afinal, de acordo com sua redação, é crime quem realiza os atos (organização, gestão, oferta, etc.) com objetivo de cometer os crimes mencionados ali (pirâmide financeira, evasão de divisas, sonegação fiscal, etc).

Ou seja, se um cidadão tem uma crypto exchange e nesta são cometidos estes crimes de forma eventual, não haverá o crime do art. 292-A. Isto é, se o objetivo da exchange não é o cometimento dos crimes descritos acima, não haverá o crime do art. 292-A. É possível, no entanto, que ocorra outro crime.

Por outro lado, caso seja estruturada uma exchange (ou outro tipo de empreendimento) com objetivo de facilitar o cometimento desses crimes, aí sim se estará diante do crime do art. 292-A.

Ainda assim, se retorna para o problema da prova. Como o Ministério Público vai provar que o objetivo daquela empresa era realizar os atos descritos no art. 292-A?

A prática reiterada ou reincidente, sequencial, com o consentimento ou conivência dos seus administradores pode ser prova suficiente para o juiz criminal. Lembrando-se que haverá crime ainda que não haja benefício econômico para o acusado.

Observação: “evasão de divisas” é um crime previsto no art. 22 da Lei 7.492/86 que pune quem realiza operação de câmbio para enviar, de forma não autorizada por lei, divisas para fora do Brasil.

Também é punido por evasão de divisas quem promove, sem autorização legal, a saída de moeda ou divisa para o exterior ou mantêm depósitos não declarados no exterior sem declará-los às autoridades públicas competentes.

Art. 7º. A Lei nº 1.521, de 26 de dezembro de 1951, passa a vigorar acrescida do seguinte artigo 2º-A:

“Art. 2º-A. Constitui crime da mesma natureza obter ou tentar obter ganhos ilícitos em detrimento de uma coletividade de pessoas, ainda que indetermináveis, mediante especulações ou processos fraudulentos (“bola de neve”, “cadeias”, “pichardismo”, “pirâmides” e quaisquer outros equivalentes)”. Pena — reclusão, de um a cinco anos, e multa.

A Lei 1.521/51 é a Lei dos Crimes contra a Economia Popular. É nesta lei que encontram-se as punições para o crime de “Pirâmide Financeira” e “Ponzi”.

Como é sabido, a Pirâmide Financeira é um golpe econômico baseado em um modelo comercial não-sustentável que depende, basicamente, do recrutamento progressivo de outras pessoas para o esquema.

Na pirâmide, os investidores trabalham na captação de novos membros, a maior parte da renda recebida pelos envolvidos depende deste recrutamento e, normalmente, existe um produto a ser vendido para aparentar a legalidade.

O Ponzi é parecido com a pirâmide financeira e, muitas vezes, as duas expressões são utilizadas como sinônimas.

A diferença é que o Ponzi não depende da captação de novos membros pelos membros anteriores, realiza-se o pagamento de rendimentos altos aos “investidores” às custas do dinheiro pago pelos “investidores” que chegam posteriormente, ao invés de receita gerada por qualquer negócio propriamente dito.

Atualmente, a punição encontra-se prevista no inciso IX da Lei 1.521/51 que prevê:

“Art. 2º. São crimes desta natureza: […] IX — obter ou tentar obter ganhos ilícitos em detrimento do povo ou de número indeterminado de pessoas mediante especulações ou processos fraudulentos (“bola de neve”, “cadeias”, “pichardismo” e quaisquer outros equivalentes); […] Pena — detenção, de 6 (seis) meses a 2 (dois) anos, e multa, de dois mil a cinqüenta mil cruzeiros.”

A modificação legislativa proposta pela PL 2060/2019 acrescenta a expressão “pirâmide” à Lei 1.521/51. De forma desnecessária, no entanto, haja vista que o crime de pirâmide já era punido porque a lei previa a punição de métodos equivalentes (“quaisquer outros equivalentes”).

Além disso, aumenta a pena para “um a cinco anos”, modificando o regime de “detenção” para “reclusão”. Retira também a previsão anterior de multa em Cruzeiros para prever apenas aplicação de multa.

Art. 8º. A Lei no 6.385, de 7 de dezembro de 1976, passa a vigorar acrescida do seguinte artigo 28-A:

“Art. 28-A. A Comissão de Valores Mobiliários pode dispensar o registro de atividades regulamentadas nos termos da Lei, com a finalidade de instituir ambiente de testes de novas tecnologias e inovações em produtos e serviços no mercado de valores mobiliários.

Parágrafo único. A Comissão de Valores Mobiliários pode dispensar o registro previsto no caput deste artigo dentro de limites e restrições preestabelecidos, observando:

I — os riscos e benefícios de cada autorização;

II — o estímulo a iniciativas inovadoras ou de médio ou pequeno porte que visem conferir maior eficiência, segurança e ampliação do acesso ao mercado de valores mobiliários.”

Este dispositivo traz uma permissão muito interessante para a CVM, permitindo que esta crie um “sandbox regulatório” para tokens representativos de valores mobiliários.

Os sandboxes funcionam como uma forma de troca de informações e desenvolvimento mútuo entre a iniciativa privada e os entes reguladores.

Seu propósito é afrouxar as balizas regulatórias para criar um ambiente favorável ao desenvolvimento de tecnologias e, ao mesmo tempo, permitir com que o Governo entenda melhor o assunto e, desta forma, melhor o regulamente no futuro.

Nestes termos, de acordo com a modificação proposta pelo PL 2060/2019, seria possível à CVM dispensar o registro, que a princípio seria necessário, para que haja emissão de valores mobiliários por meio de criptoativos.

A finalidade seria exatamente aquela de um sandbox: criar um ambiente de testes para as emissões de security tokens.

A dispensa, no entanto, depende de análises pormenorizadas de riscos e benefícios, assim como uma preocupação com o médio e pequeno empresário (categoria em que se encaixam as maiorias das jovens Startups e Fintechs de Blockchain).

Art. 9º. Fica revogado o inciso IX do artigo 2º da Lei nº 1.521, de 26 de dezembro de 1951.

O inciso IX já fora mencionado acima, quando se falou da punição pelo crime de pirâmide. Com o PL, retira-se o inciso IX para deixar apenas o art. 2º-A.

Conclusão

O PL 2060/2019 é bem mais curto que o PL anterior (PL 2303/2015). Seu foco é muito mais na definição das categorias dos criptoativos (as espécies) e algumas regras específicas atinentes aos valores mobiliários.

Apesar disso, como foi analisado acima, muitos aspectos não são aprofundados a contento, outras disposições do PL são contraditórias, confusas, e até mesmo prolixas.

Criam-se alguns novos crimes, mas não há muita inovação neste aspecto. Faltam menções às regras de compliance para prevenção de lavagem de dinheiro com criptoativos.

A falta de uma regulação clara neste assunto faz com que os empresários do ramo fiquem incertos sob quais normas devem ser seguidas e, em razão disso, muitos continuam a operar seus negócios com insegurança e riscos.

Sua principal inovação é a permissão de um sandbox regulatório para security tokens que, dependendo do caso, poderiam ser dispensados pela CVM dos registros necessários.

Se a PL se tornar lei e este dispositivo entrar em vigência, dependendo do interesse da CVM e dos apelos da sociedade civil, é possível que esta dispensa de registro torne-se um grande atrativo para a realização de Initial Coin Offerings (ICOs) e Security Token Offerings (STOs) no Brasil.

Clique aqui e siga o Portal do Bitcoin no Instagram

O post Regulando Criptoativos no Brasil: uma análise do projeto de lei na Câmara dos Deputados apareceu primeiro em Portal do Bitcoin.