Crise no DeFi: Protocolos de restaking estão drenando a liquidez

O espaço DeFi está se expandindo, com protocolos de staking líquido e restaking ganhando cada vez mais atenção. Esses desenvolvimentos permitem que os usuários façam staking e reutilizem ativos várias vezes, oferecendo potencial para rendimentos mais altos. No entanto, à medida que esses sistemas se tornam mais complexos, eles também introduzem potenciais vulnerabilidades sistêmicas.

Projetos como EigenLayer estão expandindo os limites da maximização de rendimentos, mas será que esses retornos são sustentáveis? Permanece a questão se essas inovações estão preparando o DeFi para um sucesso duradouro ou criando a próxima onda de riscos.

A Crescente Influência

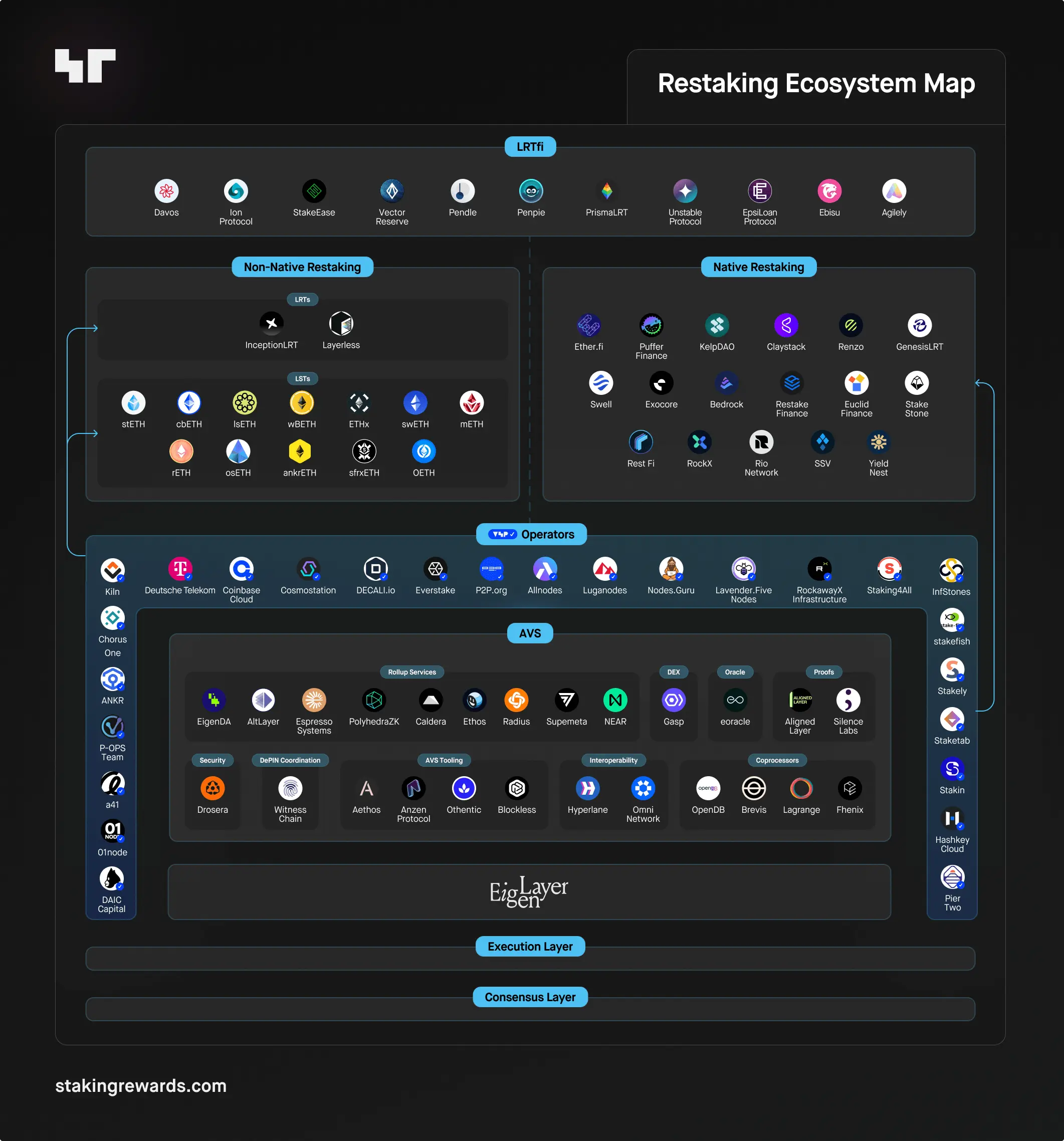

Protocolos de restaking, liderados por plataformas como EigenLayer, tornaram-se uma força importante no setor de finanças descentralizadas (DeFi). Restaking refere-se ao processo onde os usuários pegam ativos feitos staking em um protocolo, como os tokens de staking líquido do Ethereum (LSTs), e fazem staking novamente em outra plataforma para obter rendimentos adicionais.

Portanto, esse processo desbloqueou um potencial significativo de ganhos, impulsionando a ascensão do restaking. Em 2024, os tokens de restaking líquido (LRTs) viram um crescimento enorme de 4.900% no Valor Total Bloqueado (TVL), ultrapassando US$ 15 bilhões de apenas US$ 280 milhões no início de 2024.

“A busca por rendimentos mais altos é chave para manter o staking atraente, especialmente à medida que o total de ETH em staking na Beacon Chain cresce e o rendimento percentual anual médio (APY) diminui. Essa é uma das principais razões pelas quais os protocolos de DeFi e restaking têm sido tão bem recebidos,” disse Alon Muroch, CEO e fundador da SSV.Labs, em uma entrevista exclusiva para o BeInCrypto.

Leia mais: Melhores criptomoedas para fazer staking

Os protocolos de restaking oferecem aos usuários oportunidades de maximizar os retornos sobre seus ativos feitos staking sem ter que sacrificar a liquidez. No entanto, à medida que o restaking escala, surgem preocupações sobre riscos de liquidez e segurança.

“Cada camada adicional no restaking aumenta tanto o risco quanto a recompensa, tornando-se uma escolha que os usuários devem fazer com base em sua tolerância ao risco. Embora introduza mais pontos potenciais de falha, também abre oportunidades para retornos significativamente maiores. Em última análise, o usuário tem a liberdade de decidir o nível de exposição com o qual se sente confortável,” acrescentou Muroch.

Equilibrando a promessa e o perigo do restaking

Embora a capacidade de reutilizar ativos em staking tenha sido celebrada como uma inovação, ela simultaneamente introduz novas camadas de exposição. Na verdade, restaking envolve alavancar ativos em staking em diferentes protocolos, o que pode parecer atraente para a otimização de rendimentos, mas cria vulnerabilidades sistêmicas.

Muroch identificou vários problemas principais associados ao restaking:

- Vulnerabilidades de Contrato Inteligente. A complexidade dos mecanismos de restaking aumenta o potencial para bugs e explorações nos contratos inteligentes que governam esses protocolos. Os usuários podem perder fundos se um contrato for comprometido.

- Complexidade e Falta de Entendimento. À medida que as estratégias de restaking se tornam mais complexas, há um risco de que os usuários não compreendam totalmente os riscos que estão assumindo. Alguns Serviços Validados Ativamente (AVSs) têm risco maior que outros devido a critérios de slashing mais complexos para diferentes AVSs.

- Riscos de Slashing. Se um validador for considerado culpado de comportamento malicioso, uma parte de seu ETH em restaking pode ser cortada. Esse risco é agravado porque os operadores de nós estão sujeitos a condições de slashing tanto para a camada base do Ethereum quanto para quaisquer AVSs adicionais.

Além disso, a arquitetura financeira por trás do restaking deixou o DeFi exposto a possíveis drenagens de liquidez. Por exemplo, o sistema atual de restaking da EigenLayer permite que os usuários façam restaking de tokens de staking líquido (LSTs) várias vezes, ampliando os desafios de liquidez. Esses riscos ficaram evidentes no exploit da Ankr, onde um hacker criou 6 quatrilhões de tokens aBNBc falsos, derrubando o preço dos derivativos de staking líquido em vários protocolos.

Os quadros regulatórios pouco claros adicionam à complexidade do restaking. Muroch adverte que os reguladores provavelmente adotarão uma abordagem cautelosa em relação ao restaking, vendo-o como distinto do staking tradicional devido às suas camadas adicionais de risco e complexidade. Eles podem impor regulamentações mais rigorosas para proteger os investidores e garantir a estabilidade do ecossistema financeiro à medida que esses protocolos ganham tração.

A ameaça do excesso de restaking

A EigenLayer, um dos maiores protocolos de restaking, acumulou mais de US$ 19 bilhões em TVL até meados de 2024. Embora essa expansão impressionante demonstre o apetite do mercado por rendimentos mais altos, ela levanta questões sobre a sustentabilidade desses protocolos.

A dominância da EigenLayer também representa uma ameaça única à segurança geral do Ethereum. Como essas plataformas de restaking estão lidando com grandes quantidades de ETH em staking, qualquer falha importante poderia impactar diretamente o modelo de segurança do Ethereum.

Especialistas, incluindo o co-fundador do Ethereum Vitalik Buterin, têm expressado preocupações de que, se um protocolo de restaking falhar, isso poderia levar a chamadas para um hard fork do Ethereum para “desfazer” o dano, um resultado que ameaça o consenso descentralizado da rede.

Leia mais: O que são airdrops cripto?

Muroch, no entanto, minimizou a gravidade da situação, descrevendo-a como “teoricamente ruim, mas praticamente bastante improvável”.

“Se uma quantidade significativa de ETH estiver bloqueada na EigenLayer e um grande operador sofrer um evento de slashing severo, isso poderia levar a uma cascata de danos por slashing. No pior cenário, isso poderia comprometer a segurança estendida da rede Ethereum. No entanto, seria necessário que o operador penalizado não corrigisse o problema por um longo período para que a segurança do Ethereum fosse ameaçada”, ele explicou.

Ele também destacou um aspecto positivo importante, observando que o restaking aumenta o custo da corrupção para possíveis atacantes. Essa mudança fortalece a segurança ao focar não apenas em protocolos individuais, mas na soma total de todos os ativos em staking.

Perigos ocultos da otimização de rendimentos

A busca por rendimentos mais altos levou os stakers a adotarem estratégias cada vez mais complexas, o que acarreta riscos financeiros e técnicos. Financeiramente, os protocolos de restaking incentivam os usuários a travar seus ativos em múltiplas plataformas, imobilizando mais capital em sistemas interconectados. Isso aumenta os riscos financeiros sistêmicos, pois vulnerabilidades em um protocolo podem desencadear consequências mais amplas em todo o ecossistema.

Assim, Muroch adverte que o restaking ainda é um conceito relativamente novo, tornando difícil prever seus efeitos a longo prazo. O potencial para problemas imprevistos, especialmente em mercados voláteis, adiciona incerteza ao futuro dessas estratégias.

“As recompensas por staking foram introduzidas recentemente, significando que levará algum tempo para entender completamente seus efeitos a longo prazo. Como sempre, existem ‘desconhecidos desconhecidos’ que podem surgir. No futuro, se o valor dos ativos em restaking caísse abruptamente, a forte dependência de rehipoteca e derivativos financeiros complexos poderia desencadear uma crise de liquidez”, ele disse.

Portanto, isso provavelmente causaria a liquidação em massa das posições dos usuários, piorando a volatilidade do mercado. Nesse caso, a confiança nos protocolos subjacentes poderia se deteriorar ainda mais, potencialmente causando uma desestabilização generalizada no espaço DeFi.

“Neste ponto, é realmente especulativo. Olhando para o passado no DeFi, tentar maximizar os rendimentos ao máximo geralmente termina mal”, Muroch alertou.

Na verdade, o sucesso dos protocolos de restaking depende de sua capacidade de equilibrar a maximização dos rendimentos com o gerenciamento dos riscos financeiros e técnicos inerentes que eles introduzem. À medida que esses sistemas amadurecem, o setor começa a se diversificar. Novos concorrentes estão lançando suas próprias soluções de restaking, o que poderia ajudar a descentralizar o risco atualmente concentrado em plataformas como a EigenLayer.

Assim, essa mudança pode reduzir as vulnerabilidades sistêmicas ligadas a um protocolo dominante, levando a um ecossistema DeFi mais estável e resiliente ao longo do tempo.

“À medida que o entusiasmo diminui, a sustentabilidade desses protocolos será testada, e seu verdadeiro valor precisará ser avaliado em um ambiente de mercado mais estável. Essa transição poderá revelar se as inovações são robustas ou apenas tendências especulativas”, Muroch concluiu.

O artigo Crise no DeFi: Protocolos de restaking estão drenando a liquidez foi visto pela primeira vez em BeInCrypto Brasil.