Por que alguns títulos do Tesouro Direto renderam mais que o Ibovespa em 2019?

Poucas pessoas sabem, mas alguns títulos do Tesouro Direto renderam mais do que o Ibovespa (índice da Bolsa Brasileira), que rendeu 31,58% em 2019. Mas se o Tesouro Direto é um título de Renda Fixa, por que ele teve um rendimento tão alto assim?

| Tipo do título | Vencimento | Em 12 meses | Úlimos 30 dias |

|---|---|---|---|

| IPCA+ | 15/05/2045 | 96,4% | 0,89% |

| IPCA+ | 15/05/2035 | 56,3% | 0,70% |

| IPCA+ com Juros Semestrais | 15/08/2050 | 52,8% | 0,56% |

| IPCA+ com Juros Semestrais | 15/05/2045 | 47,5% | 0,54% |

| Prefixado com Juros Semestrais | 01/01/2029 | 42,2% | 1,12% |

| Prefixado | 01/01/2025 | 41,6% | 1,31% |

| IPCA+ com Juros Semestrais | 15/05/2035 | 38,5% | 0,81% |

Afinal, títulos de Renda Fixa são a classe de ativos de mais baixo risco, enquanto ações estão entre o risco moderado e risco elevado. Logo, qual seria o sentido de um título menos arriscado oferecer maior retorno do que uma classe de ativos mais arriscada?

O segredo para isso está em um detalhe que muitos ignoram: a variação da cotação do título. Você sabia que dá para fazer “trade” de Tesouro Direto? Quer saber como funciona isso? Confira o restante do texto.

Como funciona o Tesouro Direto?

O Tesouro Direto é um título de dívida emitido pelo Governo Federal. Ele vai te remunerar com algum indicador econômico, geralmente Inflação ou Juros sobre o Valor Principal (dinheiro investido). Ou seja, você empresta dinheiro para o governo e ele vai te pagar com juros no final do período.

Até aí tudo bem, quase todo mundo que investe em Tesouro sabe disso. Mas o problema é que nenhum desses indicadores econômicos superaram a valorização da Bolsa em 2019. Logo, como poderia um título de Renda Fixa ter uma rentabilidade maior do que o Ibovespa?

Sim, essa afirmação está correta: nem a taxa de juros e nem a inflação superaram a valorização da bolsa. O problema é que muitas pessoas só prestam atenção na rentabilidade que elas vão obter. Ou seja, muitas vezes não nos atentamos ao detalhe que pode fazer toda a diferença. E qual é esse detalhe? O preço unitário do título!

O preço dos Títulos de Renda Fixa

Ao investir em Renda Fixa, não estamos simplesmente “aplicando” no banco igual fazemos com a poupança. Na verdade, o que acontece é o seguinte: você compra um título de Renda Fixa que vai te remunerar de acordo com o que foi combinado no momento da compra.

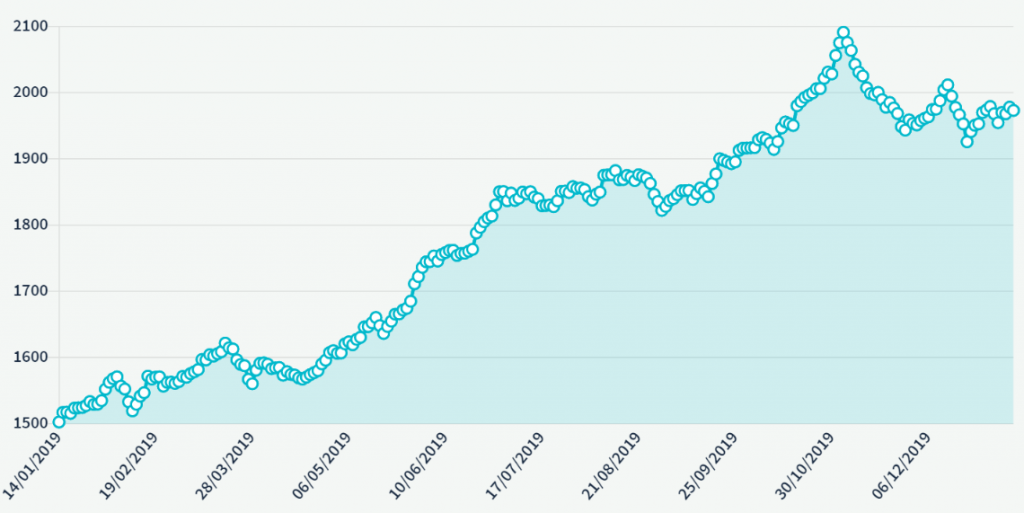

Esse título tem um preço que é marcado diariamente. Por exemplo: um título do Tesouro Direto remunerado pela inflação com vencimento para 2035 custa R$ 1.973,41. No entanto, você pode comprar esse título de modo fracionado, o que facilita um investimento para quantias menores.

Ao investir, você comprará esse título. Se você investiu em Tesouro Direto IPCA+ 2035, irá receber a inflação do período acrescida de um percentual fixo de juros no vencimento. É importante se ater ao que está escrito em negrito: você receberá a quantia combinada apenas no vencimento do título em 2035.

Quem tentar resgatar um título de Renda Fixa antes do período de vencimento, provavelmente terá prejuízo. Mas por que isso acontece? É bem simples: existe uma diferença no preço da compra e venda de títulos (spread). O preço de venda de títulos é menor do que quando você compra ao investir.

É por isso que, muitas vezes ao investir, você verá sua carteira ter uma performance negativa. A causa disso está descrita acima: spread entre o preço de compra e o preço de venda.

Por que o preço dos títulos varia?

Suponha que você investiu R$ 1500 na compra de um título cotado a R$ 1500 que é indexado à inflação. O emissor concordou em te pagar 3% a.a + inflação do período por 20 anos. No entanto, logo depois da compra a expectativa de inflação e taxa de juros começou a cair.

Como seu título é indexado à inflação, seria necessário um prazo maior para pagar o rendimento. No entanto, não é possível aumentar o prazo de vencimento. O que deve ser feito para compensar a baixa expectativa de juros e inflação?

O preço dos títulos vai precisar subir para compensar a baixa nos indicadores econômicos. Isso acontece porque o comportamento da inflação e da taxa de juros são fatores importantes na composição de preço dos títulos.

No gráfico acima, você viu a valorização do título. No gráfico abaixo, você verá o que aconteceu com a taxa de rentabilidade no mesmo período. O que acontece: o preço precisa subir para compensar a baixa rentabilidade.

De forma simples, o preço dos títulos funciona assim:

- Quando a taxa de juros cai, o preço do título aumenta e beneficia quem comprou o título quando a taxa de juros estava alta.

- Quando a taxa de juros sobe, o preço do título cai e prejudica quem comprou o título quando a taxa de juros estava baixa.

No ano de 2019, o preço dos títulos de Tesouro Direto disparou. O Título Tesouro IPCA+ 2035 chegou a ter uma valorização de 56%. Ano passado o mercado esperava uma redução nas taxas de juros. E ela veio: caiu para os níveis mínimos da história.

Com isso, o preço dos títulos disparou e quem comprou Tesouro Direto IPCA + antes de 2019 conseguiu ter uma boa rentabilidade. Enquanto a expectativa era a de queda de juros, o preço do título continuou subindo e quem comprou conseguiu ganhar um bom dinheiro.

Mas quando o mercado parou de esperar novas quedas nos juros, o preço voltou a cair. Ou seja, a taxa de juros é um dos principais fatores que determinam o preço dos títulos. Logo, essa valorização não poderia durar para sempre.

Como fazer trade com Tesouro Direto?

É possível se aventurar no trade de Tesouro Direto. No entanto, é necessária uma advertência: não tente fazer isso se você não entende de conjuntura macroeconômica, ciclos econômicos e o funcionamento da dinâmica da taxa de juros.

Não existe uma “bolsa” para negociar Tesouro Direto. Logo, você perde muito em liquidez, o que acaba gerando um spread entre a compra e a venda do título. Portanto, esse tipo de operação não é para o curto prazo. Ela deve compreender um horizonte mínimo de 6 meses a 1 ano.

O trade de Tesouro Direto vale a pena quando o preço dos títulos está baixo e a taxa de Juros está muito alta. Você pode, embasado em informações macroeconômicas, apostar a favor de uma queda de taxa de juros e comprar títulos. Quem fez isso até 2018 conseguiu bons retornos financeiros.

Se o preço dos títulos subiu muito, é melhor esquecer esse “trade” como novo investimento e procurar por outras oportunidades, ou esperar a taxa de juros subir muito e o preço dos títulos desvalorizar novamente.

Vale a pena fazer esse tipo de operação com o Tesouro Direto?

Pessoalmente, eu não faria. Os títulos valorizaram bem durante 2019 e a inflação voltou a subir, o que pode fazer necessária uma nova elevação na taxa de juros, diminuindo o valor dos títulos e atrapalhando seus planos.

Nossa economia está começando a se recuperar. O governo está precisando incentivar a economia. Ele pode fazer isso através de dois modos:

- Aumentar os seus gastos com infraestrutura para gerar empregos;

- Ou provocar uma expansão monetária através de crédito barato com baixas taxas de juros.

Acontece que o orçamento do nosso governo está apertado. O que nos leva a escolher a segunda opção: expansão monetária para incentivar a economia. Portanto, a tendência é que os juros tenham uma leve alta, ou que se mantenham no mesmo patamar, caso nada de extraordinário aconteça.

*Texto escrito por Lucas Bassotto e publicado originalmente pelo site Investificar.

O post Por que alguns títulos do Tesouro Direto renderam mais que o Ibovespa em 2019? apareceu primeiro em Portal do Bitcoin.