O mais recente frenesi da DeFi, Pickle, vista diminuir volatilidade de stablecoins

O mais recente sabor DeFi ‘Picles’ visa aliviar a volatilidade do Stablecoin

As novas plataformas de yield farming DeFi têm surgido em grande quantidade e rapidamente ao longo do último mês, com novas oportunidades surgindo quase todos os dias. A última oferta que está chamando a atenção é a Pickle Finance, que visa ajudar a mitigar a relativa instabilidade em stablecoins.

A maioria dos doppelgangers DeFi faz basicamente a mesma coisa com algumas pequenas variações. Essencialmente, oferecer um símbolo de governança sem valor como um incentivo para atrair provedores de liquidez. Em alguns casos, o token tem um bom desempenho por algum tempo, enquanto em outros momentos tem forte dump com a mesma rapidez com que sofrem pump.

A Pickle Finance está adotando uma abordagem ligeiramente diferente, embora altamente experimental, para as moedas estáveis e seus pegs relativos.

Esperanças de Pegging em Stablecoins

A Pickle tem o grande plano de trazer os quatro maiores stablecoins USDT, DAI, USDC e sUSD mais perto de seu peg, usando o poder da farming e ‘pVaults’, que acabaram de ser renomeados para ‘pJars.’

O projeto foi anunciado no dia 11 de setembro e acumulou mais de US $ 50 milhões em liquidez no fim de semana. Os pools de liquidez simbólica da Pickle estão ostentando o que se tornou o retorno típico de quatro dígitos para a DeFi.

A ideia geral é oferecer maiores recompensas para pools de stablecoin abaixo do peg e menos recompensas para pools de stablecoin acima do peg. A movimentação de capital entre stablecoins é incentivada pela distribuição de tokens PICKLE para provedores de liquidez Uniswap para pools de stablecoin / Ethereum.

Usando o slogan ‘Off-peg bad, on-peg good’, a Pickle Finance busca incentivar os usuários a venderem moedas estáveis que estão negociando acima de sua posição e comprar aquelas abaixo dela.

Stablecoins costumam ser negociadas acima de suas pegs, o que oferece boas oportunidades de arbitragem para baleias que giram grande volume de ativos entre exchanges; no entanto, isso é de pouco benefício para o Ecossistema DeFi como um todo, pois agrava o problema. Uma stablecoin que não é estável é de pouca utilidade para o resto de nós.

Quando um stablecoin está acima do peg, o protocolo distribuirá menos tokens PICKLE para aquele pool específico e mais para outros pools. À medida que os produtores buscam os melhores retornos, isso cria pressão de venda para a moeda estável supervalorizada e pressão de compra para os outros. Há também um recurso ‘Pickle Swap’, que permite aos provedores de liquidez mudar as posições de um pool de stablecoin para outro com um único clique.

O token PICKLE nativo pode ser usado para votação de governança, mas como a maioria dos outros clones DeFi, é provável que apenas as baleias exerçam esse privilégio. A Pickle Finance levou isso um passo adiante, porém, introduzindo a votação quadrática que diminui o controle sobre suportes para aqueles que carregam grandes quantidades de moedas.

O cofundador da Ethereum Vitalik Buterin questionou as salvaguardas, se houver, que são implementado para prevenir abusos do sistema;

“Legal! Como você determina as identidades individuais para evitar que os indivíduos dividam seus fundos em muitas contas para evitar a raiz quadrada?”

Pickle respondeu que ainda não podiam controlá-lo, mas queriam tornar mais difícil para as baleias manipularem o sistema.

Poucos dias após o lançamento, a Dai começou a negociar acima de sua estabilidade, o que estimulou uma votação de governança para reduzir as recompensas nesse pool, no entanto, não está claro se isso teve um efeito direto no retorno da Dai para mais perto de sua estabilidade. De qualquer forma, a equipe reivindicou o crédito de uma forma bastante sub-reptícia;

DAI back down to 1.02 after highs of 1.04. Is it because of the $PICKLE? Or is it 103% CR for USDC-A vaults?

Who cares? This is great because this is in align with our mission to bring stable coins closer to their peg.

https://t.co/YhG5GBqdsU pic.twitter.com/42UN4dMhbY

— Pickle Finance

(bluepickle.eth) (@picklefinance) September 15, 2020

Pickle quer maiores rendimentos da DeFi

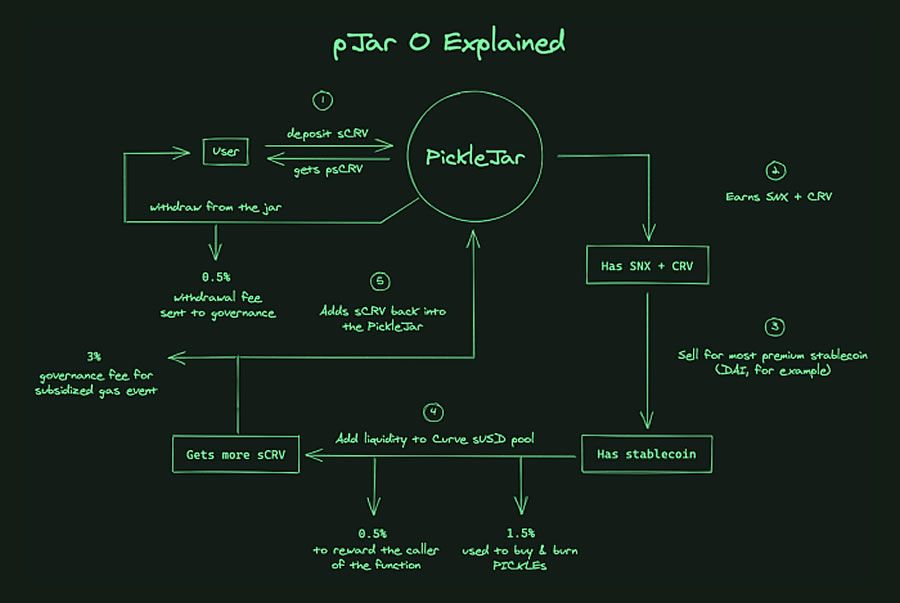

No dia 15 de setembro, a Pickle Finance introduziu algo chamado “Pickle Jars”, que é a próxima iteração de seu sistema pVaults. Os contratos não auditados foram retirados da Yearn Finance yVaults que até agora foram bem-sucedidos.

Cada ‘pJar’ empregará uma estratégia diferente em busca de alfa, como arbitragem de empréstimo rápido para obter os melhores retornos. A garantia é depositada em troca de um ‘pAsset’ que é então enviado para a estratégia com os retornos sendo distribuídos de volta aos pools, assim como yEarn faz com seu popular yETH vault.

A estrutura de taxas aloca 3% para governança para taxa Gas subsidiada, 0,5% para o chamador da função como uma recompensa por acionar a estratégia, 1,5% é usado para comprar e queimar tokens PICKLE do mercado e há uma taxa de retirada de 0,5%.

O primeiro pJar usará o pool Curve para gerar mais tokens sCRV. A imagem a seguir explica:

Os testes iniciais indicam que um rendimento percentual anual de 40,5% pode ser obtido usando este método.

O anúncio mostrou que novos pJars serão continuamente introduzidos e implementados nas próximas semanas e meses. A equipe também declarou que sabe que não pode continuar imprimindo PICKLE para manter a estabilidade e estará atualizando seu roteiro em breve.

Até o momento, os tokens PICKLE eram negociados a US $ 55, de acordo com o Uniswap. Três dias depois de seu lançamento, o token atingiu a máxima de US $ 80 antes de voltar aos níveis atuais.

O Uniswap também reporta liquidez atual de cerca de US $ 13 milhões e um volume diário de aproximadamente US $ 20 milhões.

Como acontece com muitas das ofertas mais recentes do DeFi, a equipe anônima por trás dele emitiu um aviso de que este é um projeto experimental e que há um risco muito real de perda de dinheiro.

Os contratos inteligentes não são auditados, pode haver efeitos adversos sobre os pinos da moeda estável, e pump and dump de token, ou ‘tapetes’ como são chamados hoje em dia, são uma possibilidade real.

Porém, nada disso provavelmente deterá as massas vorazes a migrarem para o mais recente frenesi de DeFi como um retorno rápido.

O artigo O mais recente frenesi da DeFi, Pickle, vista diminuir volatilidade de stablecoins foi visto pela primeira vez em BeInCrypto.