Inflação e o bitcoin: Milton Friedman explica

*Por João Marco Braga da Cunha

Milton Friedman foi um dos maiores economistas do século passado e, certamente, o mais proeminente nome da corrente conhecida como monetarismo. O ganhador do Prêmio Nobel publicou um livro em 1963, escrito em co-autoria com Anna Schwartz, no qual defendem uma ideia bastante simples e poderosa: a oferta monetária deveria ter uma taxa de crescimento pré-determinada. Essa proposição passou a ser conhecida como a “regra dos k por cento” e baseava-se no entendimento de que as tentativas das autoridades monetárias de controlar ativamente a oferta de moeda ao longo dos ciclos econômicos tinham efeitos adversos sobre a estabilidade da economia.

Não se tem notícias de que algum Banco Central tenha adotado tal regra, o que não chega a ser uma surpresa dado que ela, de certa forma, tornaria a autoridade monetária um mero executor sem nenhuma discricionariedade. A “regra dos k por cento” pareceria ainda mais ultrapassada diante do sucesso de um experimento iniciado na Nova Zelândia em 1990, baseado mais em empiria do que na teoria.

O sistema de metas de inflação tornou-se o padrão mundial de política monetária. Nele, a autoridade monetária busca manter a inflação dentro de uma banda pré-estabelecida, utilizando-se de seus instrumentos, sendo o principal deles a taxa de juros de curtíssimo prazo. Pode-se dizer, acreditem, que esse sistema funcionou com relativo êxito até mesmo em um estranho país de dimensões continentais na América do Sul.

Após a crise de 2008, porém, algumas das pedras fundamentais da economia monetária foram abaladas. O mundo desenvolvido passou por cerca de uma década com juros baixíssimos, ou até mesmo negativos, e outros estímulos monetários, sem que isso se refletisse em aumento da inflação, contrariando o que a teoria preconiza.

Nesse mesmo período, também emergiu uma nova forma de moeda, totalmente digital (sem representação física) e descentralizada, isso é, independente de qualquer governo ou instituição. O blockchain do Bitcoin entrou em operação em janeiro de 2009. Infelizmente, Friedman havia morrido pouco mais de dois anos antes e não teve a oportunidade de ver a regra que ele propôs em uso.

O bitcoin foi criado seguindo a “regra dos k por cento”. Sua oferta monetária é quase que perfeitamente previsível e segue um cronograma. Atualmente, o total de bitcoins minerados por ano é de cerca de 328 mil, o que equivale a um k da ordem de 1,8%. Essa taxa de expansão da base monetária vai caindo ao longo do tempo. Em por volta de 2140, os últimos do total de 21 milhões de bitcoins serão minerados, ou seja, o k convergirá para zero.

Em 2020, com a inflação adormecida há cerca de uma década nos países desenvolvidos, o mundo foi arrebatado pela pandemia de Covid-19. Os governos e bancos centrais mobilizaram-se, prontamente, para implementar políticas de estímulo com o objetivo de conter os efeitos econômicos da pandemia. Em especial, nos países desenvolvidos, essas políticas tiveram dimensões sem precedentes.

A despeito do observado desde a crise de 2008, alguns importantes nomes do mercado sinalizam preocupação que essas políticas tirassem a inflação do seu estado de hibernação. Paul Tudor Jones era um deles. Em carta divulgada no mês de maio, ele expôs as razões pelas quais acreditava que estávamos caminhando para “A Grande Inflação Monetária”, título da peça, e porque o bitcoin seria a melhor salvaguarda nesse cenário. É, justamente, a “regra dos k por cento”, com o k convergindo para zero no longo prazo, seu principal argumento para justificar o papel do bitcoin como hedge contra a inflação.

Da carta de Jones para cá, muita coisa aconteceu. O bitcoin passou por um forte rali, no quarto trimestre de 2020 e primeiro de 2021, impulsionado pela entrada de uma grande quantidade de investidores institucionais. E a inflação prevista por Jones, de fato, veio no mundo todo. O índice de preços ao consumidor nos EUA atingiu, em novembro de 2021, a marca de 6,8% em 12 meses, maior valor desde 1982. Dado este cenário, podemos nos perguntar se a tese do bitcoin como hedge contra a inflação ganhou espaço. Vamos aos dados.

A maioria das principais medidas de inflação são divulgadas mensalmente, o que torna as séries pequenas para análise, além de ser uma medida do passado, enquanto o mercado olha para o futuro. Porém, existe uma proxy diretamente relacionada à expectativa do mercado sobre a inflação vindoura que pode ser obtida diariamente. Trata-se da inflação implícita nos títulos dos governos, calculada como a diferença entre a taxa de juros prefixada e a taxa do título atrelado à inflação com a mesma maturidade. Podemos comparar as mudanças na inflação implícita nos EUA (prazo de cinco anos) com os retornos do bitcoin dia a dia.

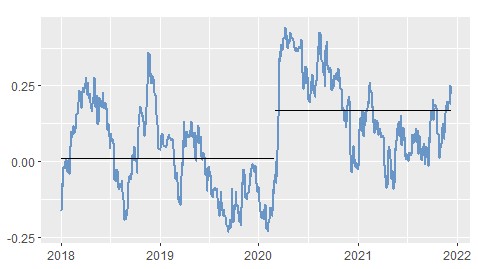

O gráfico abaixo mostra as correlações calculadas em janelas móveis de 63 dias úteis (cerca de três meses) entre os retornos do bitcoin e as variações da inflação implícita de cinco anos nos EUA (linha azul), bem como as médias até fevereiro de 2020 (antes da crise de coronavírus, linha preta à esquerda) e de março de 2020 em diante (durante e após a crise da covid-19, linha preta à direita).

Até a crise causada pela pandemia, a correlação parecia não ter um sinal predominante, oscilando bastante em torno de zero, registrando uma média no período de 0,011. No auge da crise, período no qual tanto o bitcoin quanto a inflação implícita tiveram forte queda, a correlação atingiu os valores mais altos e passou a um patamar mais elevado. A correlação média observada desde então foi de 0,170, com poucos e breves registros de valores negativos.

Evidentemente, não é o rabo que balança o cachorro. Se o bitcoin e a inflação estão mais relacionados agora, não é porque a inflação passou a incorporar informação do bitcoin e sim o contrário. Existe uma massa de investidores operando bitcoin de olho na inflação. Algum suspeito? Sim, os investidores institucionais, aqueles mesmos que entraram com maior vigor a partir da segunda metade de 2020. É certo, que muitos traders individuais de bitcoin também acompanham as medidas de inflação para suas operações, mas não é crível que eles tenham sido o catalisador da mudança observada desde o ano passado.

Se, por um lado, o aumento das expectativas de inflação tende a aumentar a demanda pelo bitcoin e, consequentemente, seu preço, por outro, o aumento dos juros em resposta à inflação tende a tirar recursos dos ativos de risco, o que tem um efeito negativo sobre o preço do bitcoin. O que os dados nos sugerem é que o primeiro efeito prevalece sobre o segundo.

De volta à carta de Paul Tudor Jones, em um dado momento, ele cita uma das mais famosas frases de Milton Friedman: “a inflação é, sempre e em toda parte, um fenômeno monetário que surge de uma expansão mais rápida na quantidade de dinheiro do que na produção total”. A preocupante inflação que vivemos agora, de certa forma, reconcilia a teoria econômica tradicional com os fatos após uma década de divórcio. E é, justamente, essa elevação global dos preços ao consumidor que vem possibilitando o fortalecimento da tese do bitcoin como hedge contra a inflação. Por sinal, a maior fortaleza do Bitcoin em sua jornada para tornar-se a reserva de valor do século XXI é a quase quiquentenária regra proposta por Friedman.

* João Marco Braga da Cunha é gestor de portfólios na Hashdex.

Texto traduzido por Mariana Maria Silva e republicado com autorização da Coindesk

Siga o Future of Money nas redes sociais: Instagram | Twitter | YouTube | Telegram | Tik Tok