Este é um excelente momento para entrar no mercado de criptoativos

Este é, definitivamente, um excelente momento para entrar no mercado de ativos digitais e criptoativos. Após passar pelo bull run de 2017 e a “ressaca” de 2018, períodos tensos em 2020 e a nova alta durante o primeiro semestre de 2021, fica claro o quanto o mercado amadureceu e ganhou massa crítica.

Nas últimas semanas, além dos recentes debates sobre a questão energética, a qual abordei em meu último artigo, tivemos também uma série de questionamentos sobre o futuro dos preços desses ativos, já que nas últimas semanas viemos passando por uma correção de mais de 50% desde as máximas do ano.

Alguns analistas defendem que a região de preço dos US$ 29.000 será a mínima do ano para o bitcoin e que este é o melhor preço-alvo de compra. Outros acreditam que devemos esperar os preços “testarem fundos” e buscarem correções até a faixa dos US$ 20.000 e que o mercado ainda cairá bastante.

Considerando essas duas opiniões completamente divergentes, acho que a primeira pergunta que precisa ser feita é: preço importa ou não importa?

Para responder essa pergunta precisamos entender quem é o interlocutor. Para um trader profissional, o preço importa independentemente da classe de ativos que se está analisando. Para o restante, na minha opinião, preço não importa.

Se você não está buscando ganhar alguns pips de spread, não é investidor profissional ou se nem entendeu o que são esses termos, então preço realmente não importa e esse artigo é para você.

O racional para eu dizer que para você preço provavelmente não deveria importar é simples: esse não é um investimento de curto prazo.

Considerando isso, a meu ver, ao invés de montar uma tese baseada em momentum e notícias, faz mais sentido entender o racional para possuir essa classe de ativos na carteira e quais os principais argumentos.

Volatilidade

Com certeza é o fator que causa maior ruído quando o assunto é bitcoin e criptoativos.

Volatilidade é uma variável econômica e um dos meios mais utilizados para mensurar o risco de um determinado ativo. Ela mede, basicamente, a intensidade e a frequência das oscilações nas cotações de um ativo financeiro. Quanto maior a variação do preço de um ativo em um espaço definido de tempo, maior é a volatilidade e, por consequência, maiores são os riscos desse ativo.

No primeiro semestre de 2021, a alta volatilidade do bitcoin, por exemplo, foi majoritariamente um resultado de movimentos de alta de preços, mas não podemos esquecer que volatilidade é variação e, assim como a cotação poderá subir rapidamente, poderá também cair na mesma proporção.

A questão é que mesmo esse risco sendo maior, isso não é necessariamente negativo. Historicamente falando, o prêmio pago pelo risco vem sendo muito vantajoso para o investidor. Então com uma estratégia adequada, é possível aproveitar essa volatilidade à seu favor no balanceamento da carteira, chegando em uma composição muito interessante de investimentos.

Impacto

Certamente ao longo dos últimos meses você deve ter lido ou ouvido falar em termos como NFTs, CBDCs, DeFi, etc. Essas pequenas siglas representam mais um pedaço de uma grande revolução que vem sendo introduzida pelo bitcoin desde 2009, com um poder disruptivo que irá impactar nosso cotidiano e a maneira como entendemos o dinheiro e os investimentos, além de diversos setores da economia.

Estamos apenas no início da curva de adoção dessa tecnologia e seu desenvolvimento está começando a deixar o estágio embrionário.

Para fazermos uma analogia, como você pode ver no gráfico abaixo, em 1997 havia cerca de 120 milhões de usuários na internet. Em 1998 esse número foi para 185 milhões e em 2000 já eram 401 milhões de usuários. Uma adoção exponencial e que resultou em um grande impacto no mundo como conhecemos hoje.

Existe uma estimativa de que hoje existam cerca de 150 milhões de usuários de criptoativos e bitcoin. Na prática, seria como se essa tecnologia estivesse em 1997-1998 e os próximos gigantes da “internet do dinheiro” estariam surgindo agora, com pouca usabilidade um grande caminho pela frente.

O impacto será enorme e sem precedentes. Estamos falando de mudar a lógica como empréstimos e seguros funcionam. Otimizar a transferência e registro de ativos. Instrumentos autônomos que podem servir como garantia para micro-empréstimos e micro-pagamentos.

Um universo de soluções está surgindo e vem crescendo exponencialmente enquanto você lê este artigo.

Assimetria

Este é um dos fatores mais importantes para considerarmos na tomada de decisão de qualquer investimento. A lógica é de encontrarmos ativos que apresentem uma curva convexa e uma distribuição assimétrica na relação risco-retorno. Ou seja, ativos que tenham uma perspectiva de retorno maior para o mesmo nível de risco.

O objetivo aqui é entender como otimizar sua exposição investindo em ativos que tenham grande potencial de valorização, seja por estarem abaixo do valor justo de mercado ou pelo que representam como tecnologia (como no caso dos criptoativos) e planejar a alocação da carteira considerando isso.

Ativos não relacionados

A ciência já provou que a melhor forma de memorizarmos uma nova informação no cérebro é buscando alguma relação com algo já conhecido. Isso significa que a mente humana procura sempre fazer ligações entre fatos aleatórios tentando encontrar alguma ponte entre eles.

Ao analisarmos ativos, também procuramos fazer esse tipo de análise através da correlação. A ideia é entender, por exemplo, se caso o preço do Petróleo WTI sofra uma queda de 10%, qual vai ser o comportamento de um ativo exposto a esta commodity, como, por exemplo, a Petrobras.

Em análises de portfólio é comum analisarmos a correlação entre os ativos da carteira como forma de mensurar o nível de exposição e risco. Ainda no exemplo acima, quem possui uma carteira exposta majoritariamente a ativos ligados ao petróleo pode sofrer mais no caso de uma grande queda dessa commodity.

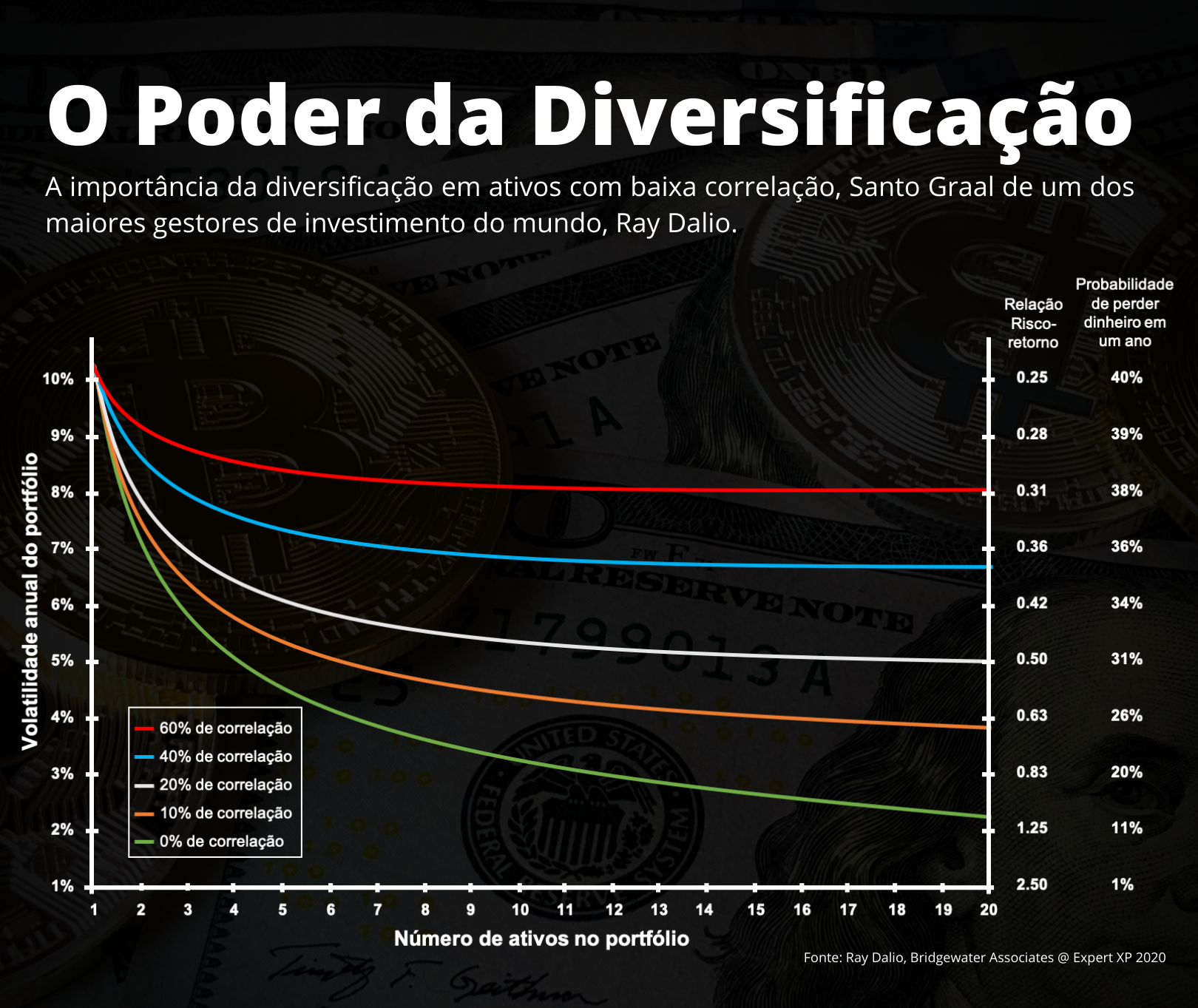

A imagem acima, usada por Ray Dalio como o “Santo Graal” dos investimentos, demonstra que uma carteira com 10 ativos e maior correlação tem quase duas vezes mais chance de perder dinheiro em um ano em comparação com uma carteira com 10 ativos e baixa correlação.

Quando falamos de criptoativos, diversos analistas apontam que essa nova classe de ativos digitais pode ser usada como “chaos hedge”, ou seja, um seguro para um eventual crash das outras classes de ativos, justamente pelo fato de não estar relacionado com nenhum. Uma potencial reserva de valor no futuro, ou o “Ouro dos Millenials”, como classificou Ray Dalio. Inclusive outra definição de Dalio foi de uma “call sem vencimento”, tratando como um derivativo (opção de compra) para uma eventual crise financeira e sistêmica no futuro.

Por conta de tudo isso, acredito que, de fato, esse talvez seja um dos melhores momentos para entrar no ecossistema dos criptoativos, já que o risco sistêmico deste mercado acabar está cada vez menor e os e os potenciais impactos se tornam maiores a cada dia. Talvez, o maior risco seja na verdade de perder essa oportunidade.