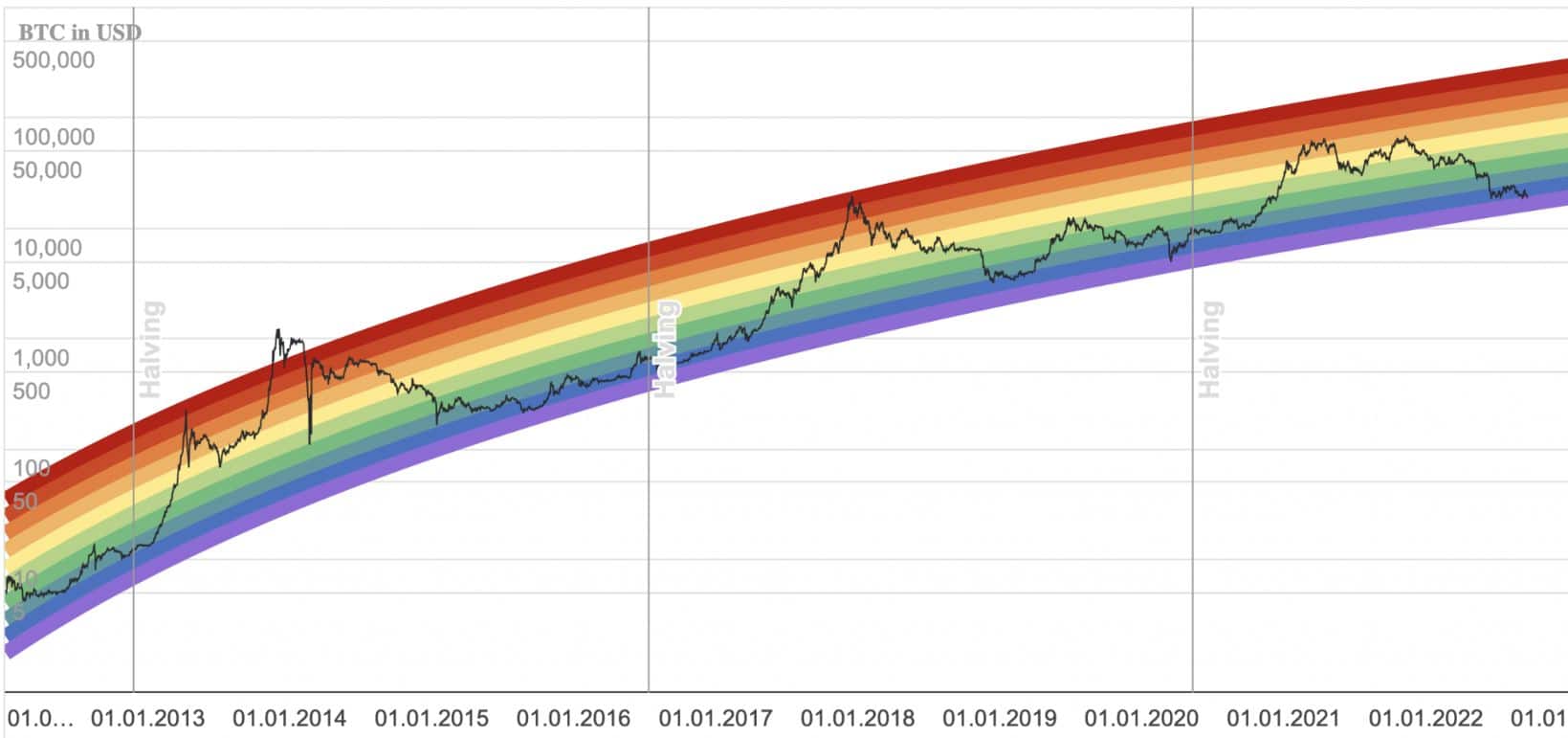

Bitcoin está em preço de liquidação, mostra gráfico de 10 anos

O Bitcoin está em liquidação, conforme o gráfico arco-íris de dez anos, uma medida que tenta verificar se o preço do bitcoin está supervalorizado ou subvalorizado com base em halvings.

A moeda digital atingiu esse nível pela última vez há apenas dois anos, muito brevemente em março de 2020 e antes disso em 2015, sendo este um dos poucos gráficos que se manteve ao longo de muitos anos.

Ele sugere halvings e, portanto, o fornecimento do bitcoin, é o principal determinante do preço do bitcoin. Algo que, surpreendentemente para alguns, manteve este ciclo também com dois anos de alta e um ano de queda.

Ao apostar contra este gráfico, a empresa 3 Arrows Capital errou feio em junho, pois fez investimentos com a suposição de que o ciclo de alta do bitcoin não havia acabado.

Eles pensaram que o bitcoin havia atingido o estágio em que poderia se estabilizar. Claramente não, com a moeda até agora repetindo o que aconteceu em 2018 e 2014.

Muitos podem ver isso como um absurdo supersticioso, já que a segunda metade da oferta é demanda, e a demanda é baseada em muitos fatores, incluindo o comércio global.

Enquanto alguns na mídia corporativa argumentam que o bitcoin é um investimento especulativo na categoria de ‘risco muito alto’, nossa teoria é que o bitcoin é uma ferramenta de comércio, que dentro das fronteiras é dominada por decreto nacional, mas no comércio internacional, o bitcoin pode agir como dinheiro.

A partir dessa perspectiva, a atual ‘fusão’ com mercado macro pode fazer sentido, o que pode ser temporário, mas na medida em que afeta o crescimento global, em teoria também pode afetar a utilidade do bitcoin no comércio global.

Essa macro é atualmente dominada pelo medidor móvel de valor, o dólar e o euro, procurando encontrar um equilíbrio para que seu valor não caia muito rápido em relação aos bens e serviços.

Gerenciando a complexidade da Fiat

A oferta também é a grande história da moeda fiduciária, embora muito mais complicada do que no bitcoin porque a oferta da moeda fiduciária nacional é gerenciada ou manipulada tanto pelo setor público, o banco central, quanto pelo setor privado, os bancos comerciais.

Ambos criam um decreto nacional do nada. Em nossos anos de relatórios e análises, desenvolvemos a teoria, com base em declarações e documentações oficiais, de que existem três tipos de moeda fiduciária nacional.

Dinheiro bancário, ou seja, depósitos em bancos. Dinheiro, o dinheiro real de papel e moedas e, em seguida, dinheiro de reserva.

Uma maneira de descrever o dinheiro de reserva pode ser: o banco de dados do banco central. Os bancos comerciais têm uma conta lá e, quando os bancos fazem pagamentos entre si, transferem fundos das contas do banco central.

Esse dinheiro de reserva, sugerimos, atua como uma espécie de âncora, pois os bancos comerciais precisam dele ao transferir um para o outro.

O dinheiro não é completamente subjetivo, há alguma base. Os bancos, portanto, não podem emprestar por capricho, por mais que desejem.

Daí surgiu a sugestão de que as taxas de juros, que ainda não foram oficialmente esclarecidas sobre o papel que desempenham exatamente nas finanças monetárias modernas, se tornem moeda de reserva. E assim, uma vez que os juros são recebidos, o banco agora tem mais dinheiro para emprestar.

No entanto, foi o próprio Jerome Powell, o presidente do Fed, que em uma observação improvisada afirmou que o dinheiro de ‘reserva’ não funciona exatamente assim. Que apesar de ser chamado de ‘reserva’, na verdade não é uma reserva na medida em que restringe a quantia que os bancos podem emprestar.

Ele afirmou algo no sentido de que o banco central atenderá a todas as demandas de um banco comercial para transferir fundos para outro banco. Isso indica que o próprio banco de dados não está fixo, isso também está se movendo.

Não há âncora. O que são então as taxas de juros? Por que tê-los em tudo?

A suposição é que taxas de juros mais altas queimam dinheiro, na verdade, diminuindo a demanda por empréstimos. Menos empréstimos, menos dinheiro impresso e ainda mais dinheiro a ser devolvido do que emprestado devido aos juros.

A demanda por empréstimos, portanto, não pode cair abaixo de um certo ponto sem causar efeitos no mundo real devido, apenas, à própria natureza do dinheiro.

Dinheiro neutro

“A expansão do crédito não pode aumentar a oferta de bens reais”, afirmou Ludwig von Mises na década de 1930.

Se, no entanto, você recebe US$ 1 milhão para comprar uma terra onde você cultiva toneladas de maçãs e faz um negócio de sucesso com isso, bem, esse US$ 1 milhão que saiu do nada na verdade criou uma fazenda de maçãs.

Em um sentido muito básico, portanto, emprestar dinheiro se traduz em atividade econômica real, e como as maçãs vieram do nada, exceto para o trabalho dos agricultores, talvez desempregados, a expansão da oferta pode aumentar o valor geral mais do que a quantidade pelo qual desvalorizam o dinheiro já em circulação.

Nesse caso, o oposto é verdadeiro. É por isso que a demanda por empréstimos não deve cair abaixo de um certo nível devido à natureza do próprio dinheiro, ou o dinheiro em si não deve interferir no nível de demanda da atividade empresarial.

Dinheiro neutro, a âncora sendo tão difícil de medir, se não impossível, a atividade econômica, especialmente no que diz respeito a se esse campo deveria ter sido milho em vez de maçãs, simplesmente porque muito dinheiro levou ao hype das maçãs.

E assim as taxas de juros, menos uma ferramenta de oferta monetária, podem ser vistas mais como uma ferramenta de incentivo. Eles estão lá porque por que um banco emprestaria sem juros, quando os juros são seus lucros.

A partir disso, pode-se sugerir ainda que o juro é um custo, a recompensa do bloco. É o que pagamos coletivamente, pois pagamos por muitas coisas, incluindo comida ou eletricidade, pelo funcionamento do sistema bancário em empréstimos, que é uma atividade necessária mesmo para bitcoin como dinheiro.

O nível de juros, portanto, não deve ser maior do que o necessário para cobrir esse custo. Muito alto, você corre o risco de deixar aquela terra improdutiva porque precisa de retornos tão grandes para cobrir o investimento. Muito baixo, você arrisca o mesmo porque ninguém adiantará capital a menos que seja absolutamente seguro.

As taxas de juros na Turquia têm sido muito mais altas do que nos EUA, e nos EUA têm sido mais altas do que na Europa, que até recentemente tinha taxas de juros negativas.

Os empréstimos ao setor privado só agora atingiram os níveis anteriores a 2008 na Europa, e mesmo isso apenas por causa do boom que vimos no ano passado e dos empréstimos necessários em 2020.

Os Estados Unidos ultrapassaram esse nível de 2008 em 2014, elevando as taxas de juros em 2016. Portanto, os dados não são exatos apenas para esse parâmetro, mas se olharmos apenas para os últimos dois anos nos EUA, eles parecem se correlacionar.

Também faz sentido. Se os bancos lucram com as taxas de juros no que diz respeito ao negócio de empréstimos, quanto mais altas as taxas de juros, maiores são os incentivos para emprestar, desde que mantenham a confiança de que a quantia pode ser reembolsada.

As taxas de juros muito altas e os bancos podem assumir muito risco nos empréstimos. Muito baixo, e eles podem não correr nenhum risco.

Tudo isso para dizer que, embora o Fed pareça já ter decidido semanas atrás aumentar ainda mais o nível de ‘crise’ na quarta-feira, suas decisões políticas podem começar a entrar em território político a partir de então, pois, no mínimo, eles precisarão explicar alguma teoria sobre qualquer outra grande caminhada.

As sugestões, no entanto, são que eles parem a marcha em uma trajetória ascendente, que possam até pausar para ver os efeitos com a opção de nenhuma alteração ou até mesmo diminuir em 0,25 de volta à mesa ao lado de aumentos de 0,25, enquanto as duas primeiras opções eram não está na mesa até agora.

Nesse caso, os aumentos das taxas, inclusive para quarta-feira, já foram precificados. O mercado talvez tenha ficado um pouco preocupado nos últimos dias com o Fed acelerando a marcha ascendente mais uma vez, especialmente devido a alguns ‘relatórios’ irresponsáveis de empresas mídia e, assim, a ação do preço, mas isso parece improvável, pois obviamente eles precisam responder tanto aos dados quanto ao público começando a se perguntar o que eles estão fazendo.

Até agora, no entanto, embora se possa ter problemas com a velocidade dos aumentos, isso pode funcionar para levar a economia a um crescimento mais rápido, presumindo que ela possa lidar com esses níveis de taxas de juros, o que sem dúvida precisa se quisermos obter um crescimento adequado.

O que sugere que o pior já passou e, no que diz respeito ao bitcoin, ele subiu em 2017, quando as taxas de juros estavam subindo, e em 2019, quando ficaram em 2,5%.

Adicionando à nossa teoria de que é o crescimento global – e nestes estágios ainda iniciais as ondas de adoção – que impulsionam principalmente seu preço, em vez da difícil tarefa de manter uma unidade de medida móvel em algum nível de neutralidade.

Putin

A outra grande macro é, obviamente, as tensões em curso entre a Rússia e a Europa, e mais do que as tensões entre a Rússia e a Ucrânia.

Este último avançou mais, mas o mais importante é que o presidente da China, Xi Jinping, aparentemente decidiu não escalar o assunto.

Ele está indiscutivelmente em seu melhor comportamento, faltando apenas algumas semanas até o grande Congresso que pode devolvê-lo violando os limites de mandato.

Ele também estava na Ásia Central quando conheceu o presidente da Rússia, Vladimir Putin, e eles não parecem muito gentis.

Então, a recepção aparentemente fria, ou pelo menos não ‘quente’, como alguns imaginavam que poderia acontecer, foi um acaso? Ou a China está repensando algumas coisas?

É claro que eles falaram sobre derrubar a hegemonia dos Estados Unidos, mas parece que a China está tentando se distanciar do aventureirismo de Putin ao ponto de parecerem temer serem pintados com o mesmo pincel.

Isso pode colocar o Ocidente em uma posição difícil porque certas coisas aconteceram sob seu comando. Por que a China não pode arranjar outro homem?

Mas, obviamente, isso é um assunto para os cidadãos da China, como foi para os russos quando Putin fez uma bagunça.

Ainda assim, a própria China pode estar mudando e, o povo da China não está satisfeito com muitas das intervenções de Xi na economia, e algumas delas podem ser um código para seu papel no aumento das tensões econômicas com o Ocidente.

Isso contribuiu para uma desaceleração da economia chinesa, e essa pode ser uma das razões pelas quais a China não está muito feliz com as pressões sobre a economia europeia.

A Europa está, no entanto, em boa posição para sair da estagnação, e quaisquer preocupações energéticas podem ser apenas um pontinho à luz do aumento da estabilidade das instituições da União Europeia que, por mais imperfeitas que sejam, mostraram a sua eficácia através os desafios históricos dos últimos dois anos.

E quanto mais a Ucrânia avança, mais isso se mostra, com o continente ilustrando sua capacidade de agir e com sucesso.

A médio e longo prazo, isso pode levar até mesmo a um boom na Europa, porque as instituições da UE não têm dívidas e, como mostram os EUA, têm capacidade para pelo menos US$ 30 trilhões.

Um ganso de ouro, invisível em proporções por dois séculos desde a fundação da América. Qualquer debate sobre a própria UE, portanto, provavelmente acabou, por puro interesse próprio ou base egoísta, se nada mais, porque quem não quer alguns desses US $ 30 trilhões que dão ao continente uma enorme capacidade de investir em tecnologia futura.

Com a chegada de Liz Truss, uma remanescente, a Grã-Bretanha também pode se mover mais para um tipo de híbrido na Europa, mas não no relacionamento com a UE.

Os trabalhistas certamente o moverão nessa direção, com o confronto de nível suave visto nos últimos dois anos, esperançosamente, terminado e para sempre.

Assim, o sol está brilhando na Europa, apesar de seus desafios, e a vontade dos ucranianos de ir tão longe mostra o quão atraente a Europa se tornou para o mundo.

A estabilização em suas outras partes da vizinhança, ao redor da Turquia, também pode fazer o comércio fluir novamente, com alguns até sonhando com um novo Oriente Médio.

Então, os novos garotos no mapa além de Baku podem ter o fluxo comercial da Europa em todas as direções.

O que podemos estar testemunhando, portanto, é a ascensão de uma superpotência, certamente economicamente, e o último suspiro de uma antiga tentando deter sua ascensão.

Com isso, o nacionalismo também pode voltar aos livros da história à medida que o mundo começa a ficar menor para a Europa, um continente que tem a melhor reputação do mundo entre todos os outros.

E com isso, bem, os problemas podem acabar. Não totalmente, ainda não, mas há uma direção clara e com a maior parte da instabilidade terminada, o comércio pode crescer novamente no Mediterrâneo, no Mar Negro e no Mar Cáspio, bem como no norte, para onde grande parte vai fluir.

Talvez, portanto, a atitude de Xi não tenha sido muito surpreendente. A China não pode se dar ao luxo de perder a Europa e, embora narrativamente possa pelo menos tentar competir com os EUA, o apelo da Europa é muito grande em todos os continentes.

Vendo os erros, a Rússia também pode mudar e pensar em voltar a 2012, antes de Putin assumir um terceiro mandato.

E, independentemente do que possam pensar, a Europa está ganhando nos campos enquanto o nacionalismo está mais uma vez sendo derrotado.

Portanto, o pior pode estar aqui também, já que a Rússia claramente não pode avançar mais e está avançando para trás.

Com esses dois problemas mudando de direção, pode ser que o inverno em investimentos em ativos comece a esperar a primavera, mesmo que ainda esteja bastante nevado e congelando para os ativos.

No entanto, eles claramente não estão fora de perigo, mas estão claramente mais fora de perigo do que estavam até agora, porque as taxas de juros não subirão mais 3% e não haverá novas informações econômicas relevantes sobre a Rússia – Ucrânia, pelo menos não tanto quanto nos últimos sete meses, exceto informações potencialmente positivas se a Ucrânia realmente vencer.

Tudo acontece em boa hora também, porque anteriormente por volta desses meses houve uma mudança na direção dos ativos em circunstâncias semelhantes, e talvez a ‘fusão’ comece a ser uma coisa boa, eventualmente de qualquer maneira e em algum momento.

Fonte: Livecoins