Baleias DeFi causam medo de manipulação do mercado

O recente sucesso da plataforma Compound DeFi, juntamente com o lançamento associado de tokens, atraiu vários críticos de cripto que a rotulam como nada mais do que uma pump and dump ou um esquema Ponzi do tipo Bitconnect.

Faz pouco mais de uma semana que a Compound Finance iniciou sua distribuição de tokens. Antes do evento, a plataforma de liquidez DeFi era relativamente desconhecida nos círculos criptos mais amplos, mas o enorme aumento nos preços de tokens na semana passada certamente mudou isso.

Nesse curto espaço de tempo, o token COMP se tornou o primeiro unicórnio DeFi com mais de um bilhão capitalização de mercado e dois bilhões em liquidez. De acordo com os os preços do Uniswap.info atingiram a máxima em 21 de junho em US $ 327, mas sofreu uma correção de 28%, negociando a cerca de US $ 235 no momento da publicação. O volume diário ainda é superior a US $ 4 milhões, enquanto a liquidez caiu para cerca de US $ 1,8 milhão.

Defimarketcap.io lista COMP como o maior token DeFi com um valor de mercado de US $ 2,3 bilhões, colocando-o logo abaixo da EOS. Este número é um pouco enganador, no entanto, pois utiliza todo o suprimento. O valor real de mercado com a oferta atual está mais próximo de US $ 600 milhões, um pouco abaixo da IOTA.

A conexão da Coinbase

Os observadores da indústria foram rápidos em apontar a conexão entre o COMP e a Coinbase, que listou recentemente o token, causando uma alta ainda maior.

Em 18 de junho, a Coinbase Pro anunciou que estaria aceitando depósitos COMP em 22 de junho e listando o token DeFi no dia seguinte, uma semana após o início da distribuição. Como para estimular o inevitável FOMO que se seguiu, a empresa incluiu este aviso no final do anúncio:

A Coinbase possui tokens COMP como resultado de um investimento em 2018 na Compound. A Coinbase pretende manter seu investimento na Compound no futuro próximo e mantém políticas internas que abordam o momento da disposição permitida de seus ativos digitais, incluindo tokens COMP.

O pesquisador do setor, Larry Cermak [@lawmaster], que criticou a DeFi desde o primeiro dia, postou um ‘LOL’ porque os preços dos tokens começaram a corrigir ontem.

Mais interessante, porém, Cermak questionou a conexão da Coinbase e o fato da gigante das exchanges dos EUA ter investido anteriormente na Compound. Com muitos tokens COMP na exchange, a Coinbase tem uma forte influência sobre onde os preços vão a seguir.

Uma boa pergunta a ser feita aqui seria por que a Coinbase tinha ~ 5x mais COMP no book de ordens do que o que foi distribuído pela mineração? Para mim, parece um bom dump dos investidores / equipe, porque quem mais poderia ser?

Ontem, duas transações espúrias de tokens COMP, totalizando US $ 100 milhões, poderiam ter sido feitas com tokens que a Compound emprestou aos formadores de mercado para fornecer liquidez inicial à Coinbase, conforme sugerido por um observador.

Outro endereço endereço foi destacado por Galois Capital [@Galois_Capital] por distribuir 2.000 depósitos COMP à Coinbase e despejar no primeiro candle no minuto em que foi listada .

Mais COMP mudou-se para @coinbase do que existia em toda farming reunida.

De qualquer maneira que seja vista, está começando a cheirar a manipulação do mercado por baleias e não é a primeira vez que algo assim acontece no espaço cripto, especialmente envolvendo o Coinbase .

Bitconnect Redux?

Mineração de liquidez é um pouco diferente do Bitconnect, que era direto Esquema Ponzi. No entanto, se os resultados finais forem algumas baleias que ganham dinheiro e o investidor médio for enganado, haverá pouca diferença entre os dois.

O Bitconnect foi rotulado como uma criptomoeda de código aberto conectada a um ‘programa de investimento de alto rendimento’. Em pouco mais de um ano, o Bitconnect conseguiu se impulsionar de uma OIC obscura no final de 2016 para uma criptomoeda avaliada em US $ 2,5 bilhões. O lançamento da plataforma de empréstimos em 2017 viu o projeto ganhar força, mas com taxas ridículas de retorno prometidas, os sinais de alerta já estavam começando a aparecer.

O sistema de referência da pirâmide prometeu retornos maciços nos tokens de BCC compostos durante um período de dez anos. A Bitconnect levou essencialmente o Bitcoin do investidor para comprar moedas BCC, o que significava que ele poderia injetar ordens de compra do BTC para apoiar artificialmente o preço. Um espaço amplamente não regulamentado e xelim descarado das mídias sociais resultaram em um aumento nos preços dos tokens, que subiram de um preço pós-ICO de US $ 0,17 para uma máxima histórica de US $ 463 em dezembro de 2017.

Depois que a natureza Ponzi do esquema começou a ser realizada, as exchanges começaram a listar a BCC e os processos judiciais seguidos ao longo de 2018. Em março de 2019, os preços dos tokens da BCC haviam caído para quase zero, deixando 1,5 milhão de investidores queimados.

Até o Max Keiser da RT foi rápido ao fazer a comparação, twittando ;

A onda atual de moedas ‘DeFi’ não é, em substância e metodologia, diferente do BitConnect.

A Compound Finance é muito diferente do Bitconnect, mas se algumas baleias puderem manipular tanto os preços de tokens em tão pouco espaço de tempo, sua legitimidade deve ser questionada.

Somente as baleias podem lucrar com o DeFi?

Embora a noção de que ‘é preciso dinheiro para ganhar dinheiro’ ainda seja adequada, ela se aplica ainda mais à cena cripto. É improvável que o operador médio com algumas centenas ou mesmo alguns milhares de dólares em negociação se beneficie muito das taxas de juros de bancos que a DeFi oferece.

Um observador da comunidade de cripto já fez alguma matemática , fatorando em spreads e taxas de rede:

Você sabia que, se você está buscando rendimentos e paga uma taxa de 0,3% para sair de um ativo e outros 0,3% para entrar em outro… Levará 1 semana para recuperar esses custos em 32% de TAEG. Lance taxas de rede e poderá demorar consideravelmente mais, dependendo de quanto você possui.

Embora as taxas de juros sejam muito atraentes, toda ação minúscula no DeFi, desde a ligação do Metamask até o depósito do DAI, exige uma taxa de rede no gás. Alguns são mínimos, mas outros custam mais do que podem ser feitos com depósitos menores, tornando todo o processo um exercício de futilidade.

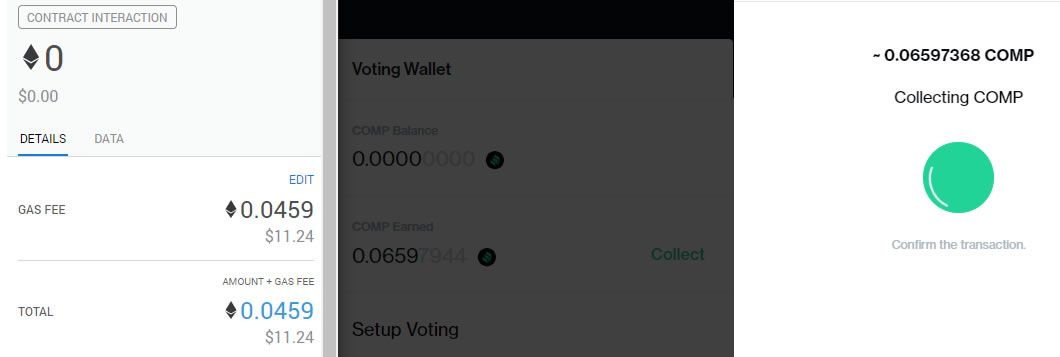

Neste exemplo, o BeInCrypto demonstra como coletar apenas US $ 15,5 em COMP, acumulados em pouco menos de uma semana com US $ 9.000 em garantia de ativos digitais depositados, custaria US $ 11,24 em Gas. Retirar 20 ETH da Compound depois de uma semana sem fazer nada custará US $ 2 em taxas Gas.

Nessas taxas de transferência, o uso da rede Ethereum para pequenas quantidades é simplesmente inviável . Exchanges de tokens são outro problema, pois há taxas de rede a cada passo. A conversão de 1.000 USDT para DAI, por exemplo, resulta em uma perda de cerca de US $ 27 no Uniswap, pois passa de Tether para USDC para ETH para DAI, cobrando uma taxa em cada estágio.

Dito isto, as stablecoins não são exatamente atreladas ao dólar e algumas flutuam acima e abaixo da marca de US $ 1, o que pode ser atribuído a algumas das perdas de conversão. Além disso, tem sido amplamente divulgado que as taxas de rede da Ethereum agora são maiores que as do Bitcoin e o uso de gás disparou recentemente.

Este é apenas um exemplo de como o uso de somas menores nem sempre resulta em lucros e uma pesquisa cuidadosa deve ser realizada. Parece que, a menos que grandes somas estejam sendo usadas ou arbitradas, o DeFi não é tão lucrativo quanto muitos o fizeram. Portanto, ele pode não estar pronto para adoção em massa até que os problemas de escalabilidade do Ethereum possam ser resolvidos e as taxas de rede possam ser reduzidas.

Especulações adicionais de que as baleias estão manipulando os mercados de COMP também são indicativas da imaturidade do ecossistema financeiro descentralizado.

O artigo Baleias DeFi causam medo de manipulação do mercado foi visto pela primeira vez em BeInCrypto.