Apertem os cintos: sob Trump, mercado vê juro de 10 anos nos EUA de volta aos 5%

A onda de volatilidade desenfreada que se viu no mercado de dívida desencadeada pela vitória de Donald Trump na semana passada terminou quase tão rapidamente como começou. No entanto, empresas como BlackRock Inc., JPMorgan Chase & Co. e TCW Group Inc. emitiram alertas constantes de que a difícil jornada provavelmente está longe de terminar.

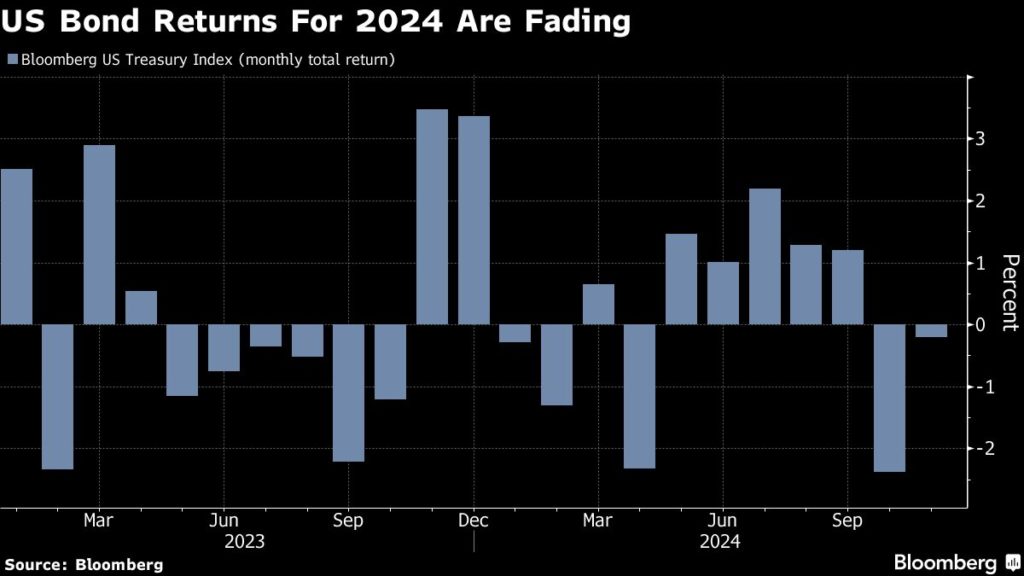

O regresso de Trump à Casa Branca alterou significativamente as perspectivas para o mercado do Tesouro dos EUA, onde as perdas de outubro já tinham eliminado grande parte dos ganhos deste ano.

Menos de dois meses depois de o Federal Reserve ter começado a reduzir as taxas de juro, a promessa de Trump cortar impostos e impor grandes tarifas ameaça reacender a inflação, aumentando os custos de importação e injetando estímulos num país com a economia já fortalecida.

LEIA MAIS: Mais inflação, menos impostos: o que a vitória de Trump significa para a economia dos EUA

Os seus planos fiscais – a menos que sejam compensados por cortes maciços nas despesas – também provocariam um aumento do déficit federal. E isso, por sua vez, renovou as dúvidas sobre se os detentores de títulos do Tesouro vão exigir rendimentos mais elevados em troca da absorção de uma oferta cada vez maior de novos títulos do Tesouro.

Um cenário é que “o mercado da dívida impõe disciplina fiscal com um aumento desagradável nas taxas”, disse Janet Rilling, gestora sénior de carteira e chefe da equipa Plus Fixed Income da Allspring Global Investments.

Ela previu que o rendimento do Tesouro de 10 anos poderia voltar ao pico de 5% atingido no final de 2023, cerca de 70 pontos base acima de sexta-feira. Esse “foi o pico do ciclo e é um nível razoável se houver uma implementação completa das tarifas propostas”. Permanece uma incerteza considerável sobre as políticas precisas que Trump irá promulgar. Parte do impacto potencial já foi precificado, desde que os especuladores começaram apostando em sua vitória bem antes da votação. Embora os rendimentos dos títulos do Tesouro de 10 e 30 anos tenham subido na quarta-feira para o nível mais alto em meses, eles caíram novamente nos dois dias seguintes, terminando a semana abaixo do início.

LEIA MAIS: Dólar a R$ 6,00 e pressão sobre os juros: o contágio do ‘Trump trade’ para o Brasil

A alta de juros dos Treasuries pode trazer volatilidade para os mercados globais, em especial para os emergentes. O rendimento mais alto dos títulos americanos tende a atrair os investidores globais para o papel, o que forçaria uma alta dos juros de longo prazo em todos os mercados, e afetaria negativamente também as bolsas de valores.

Mas a perspectiva de que as políticas de Trump irão estimular o crescimento levou os investidores a reduzirem as expectativas sobre a profundidade com que o Fed reduzirá as taxas no próximo ano, frustrando as esperanças de que os Treasuries, os títulos da dívida americana, subiriam – o que significaria alta do rendimento dos papéis – à medida que a flexibilização política fosse agressiva.

LEIA MAIS: Otaviano Canuto: Inflação, recessão e outras consequências econômicas do governo Trump 2.0

Economistas do Goldman Sachs Group Inc., Barclays Plc e JPMorgan alteraram as suas previsões para o Fed e passaram a prever menos cortes de juros. Os negócios com swaps passaram a apontar um corte de juros para 4% até meados de 2025, um ponto percentual acima do que previam em setembro. O juro está hoje na faixa de 4,5% a 4,75%.

Os dados económicos da próxima semana, especialmente a leitura mais recente sobre os preços no consumidor e no produtor, poderão renovar a volatilidade. O presidente do Fed, Jerome Powell, o presidente do Fed de Nova York, John Williams, e o governador do Fed, Christopher Waller, também devem falar, fornecendo informações potencialmente novas sobre suas perspectivas.

LEIA MAIS: ‘Efeito Trump’ pode ser pior para o mundo do que para os Estados Unidos

Depois que o Fed cortou as taxas de juros na quinta-feira (7), em sua segunda reunião consecutiva na quinta-feira, Powell se recusou a especular sobre como os planos de Trump podem afetar a trajetória do banco e disse que não estava claro se o recente aumento nos rendimentos se manteria.

Mas os analistas esperam amplamente que a próxima administração Trump agrave o déficit federal, que já aumentou sob o presidente Joe Biden. O Comitê para um Orçamento Responsável estimou no mês passado que os planos de Trump aumentariam a dívida em US$ 7,75 bihões a mais do que o atualmente projetado até ao ano fiscal de 2035.

“Em algum momento, um déficit e um serviço da dívida crescentes, em condições iguais, deverão levar a um prêmio de risco mais elevado”, disse Ruben Hovhannisyan, gestor de carteira de rendimento fixo do TCW Group. “A questão é saber até que ponto os déficit fiscais aumentarão sob esta administração.”