Dólar a R$ 6,00 e pressão sobre os juros: o contágio do ‘Trump trade’ para o Brasil

Win McNamee

Dólar a R$ 6,00, juros de longo prazo em alta e mais dor de cabeça para o Banco Central. Essa é a resposta que se espera do mercado brasileiro caso haja uma vitória do republicano Donald Trump, de acordo com economistas e especialistas com quem o InvestNews conversou nos últimos dias. O cenário de vitória do republicano vem ganhando mais força por causa das últimas pesquisas eleitorais.

Espera-se que, em um mundo em que o republicano Donald Trump vença a eleição presidencial dos Estados Unidos, haja inflação, juros e dólar mais altos. E o Brasil não terá como escapar de um contágio.

LEIA MAIS: Eventual vitória de Trump nos EUA amplia pressão de alta do dólar no Brasil

Essa previsão, quase consensual entre os economistas, já começou a se manifestar: em reação à vantagem do ex-presidente nas pesquisas eleitorais, os juros dos Treasuries, os títulos públicos americanos, subiram nos últimos dias, enquanto as principais moedas, inclusive o real, perderam valor. O ouro, considerado um ativo mais seguro para momentos de incerteza, também está subindo, assim como as bolsas americanas. É o que analistas estão chamando de “Trump trade“.

A reação do mercado se baseia nas principais propostas do candidato apresentadas durante a campanha:

- Corte de impostos – pode ser um estímulo para o consumo e consequentemente, a inflação ;

- Desregulamentação da economia – estratégia que vai ao encontro dos interesses de alguns setores econômicos, especialmente o de tecnologia, e que pode destravar negócios e contribuir para a aceleração econômica;

- Política tarifária mais agressiva – ao restringir importações, a concorrência em muitos setores tende a diminuir e, como consequência, os preços ;

- Restrições imigratórias – menos imigrantes pode significar menos mão de obra e, consequentemente, ter efeitos sobre salários em alguns segmentos da economia.

The Wall Street Journal: Por que a promessa de Trump de taxar as importações deve ser levada a sério

O conjunto de medidas propostas pelo republicano tem impacto sobre a oferta de bens e serviços para a economia e também deve estimular a demanda. O resultado dessa equação é simples: mais inflação.

E para o Brasil? “É o pior dos mundos”, diz Tony Volpon, professor adjunto da Georgetown University em Washington D.C. e ex-diretor de Assuntos Internacionais do Banco Central. O primeiro ponto de contágio é via juros. Volpon explica que os estímulos econômicos prometidos por Trump podem trazer um problema para o Federal Reserve (Fed, o banco central americano) parecido com o que é vivido pelo Brasil.

LEIA MAIS: ‘Efeito Trump’ pode ser pior para o mundo do que para os Estados Unidos

Agora, o Fed está em pleno ciclo de corte de juros. Mas, se as promessas do republicano forem concretizadas, a piora das expectativas de inflação vai obrigar o banco central americano a voltar a subir os juros lá na frente.

Um novo aumento de juros – ou simplesmente uma pausa na queda da taxa – teria o poder de mudar a direção do dinheiro global. “Um cenário com Trump tenderia a atrair mais capital, o que afetaria diretamente o câmbio e também as bolsas”, diz Volpon.

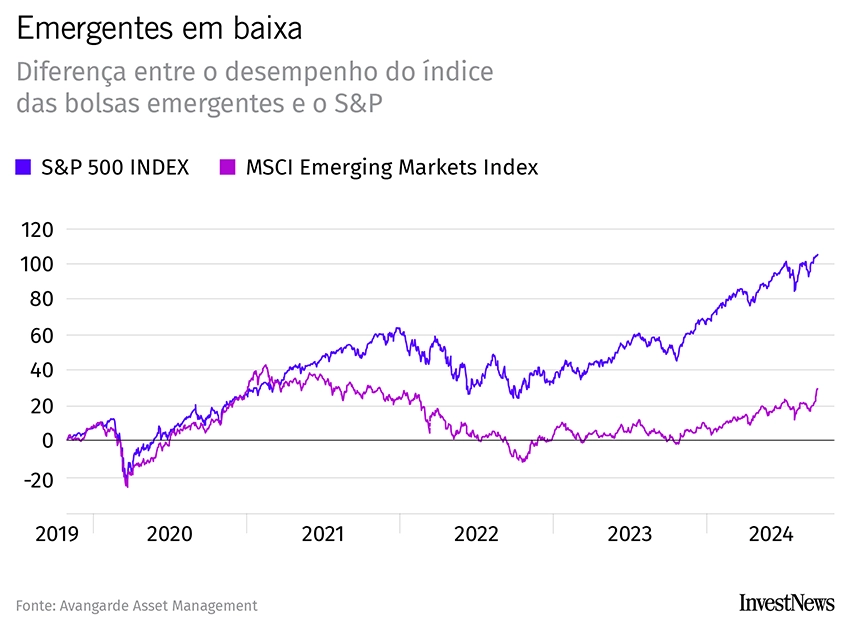

Hoje, as bolsas emergentes vêm sofrendo com a dinâmica global de juros. Enquanto nos Estados Unidos o corte da taxa deu força às ações, países como o Brasil lidam com os efeitos negativos do aperto monetário sobre o mercado acionário. Como resultado, a diferença média de preços entre as bolsas emergentes e o S&P chegou ao maior nível desde 2021.

Mas alguns podem tirar vantagem de uma vitoria de Trump. Segundo relatório da XP Investimentos, empresas dos setores de exportação de commodities, como o agronegócio, podem se beneficiar em um governo Trump. É um efeito que já se observou no período entre 2018 e 2020, no auge da guerra comercial com a China, quando a demanda chinesa por commodities se deslocou dos Estados Unidos para o Brasil, beneficiando produtos como soja e milho.

Real mais fraco

O outro lado da moeda é o câmbio. O dólar tenderia a ganhar força no mundo, tanto pelo efeito do crescimento econômico americano quanto pela perspectiva de alta de juros. A desvalorização do real poderia pressionar ainda mais a inflação no Brasil. E traria um problema adicional para o Banco Central, que já tem enfrentado dificuldade em conter a inflação.

Os mercados globais estão se antecipando a esse cenário no movimento que foi batizado de “Trump trade“. Nesta terça-feira, o dólar comercial voltou a subir e fechou valendo R$ 5,7610, o maior nível desde 30 de março de 2021. Mas isso significa que o mercado já dá como certa a vitória de Trump? A resposta é não: trata-se de um movimento de proteção, como definem os especialistas do mercado.

Em 2016, quando Trump foi eleito, o mercado não esperava esse resultado. Por isso, diante de um cenário ainda incerto, investidores preferem se posicionar de forma preventiva. As contas dos especialistas mostram que as propostas de Trump adicionariam US$ 7,5 trilhões de déficit fiscal ao país – enquanto um eventual governo de Kamala Harris traria US$ 3,5 trilhões a mais de déficit.

LEIA MAIS: A bomba da dívida americana. E os estilhaços dela no Brasil

A vitória de Trump não está totalmente “no preço” – contemplada nos preços dos ativos –, diz Volpon. Isso significa que é preciso estar preparado para uma reação ainda mais negativa, caso o republicano realmente leve a eleição.