A corrida do ouro continua. Ainda dá tempo de lucrar com o metal?

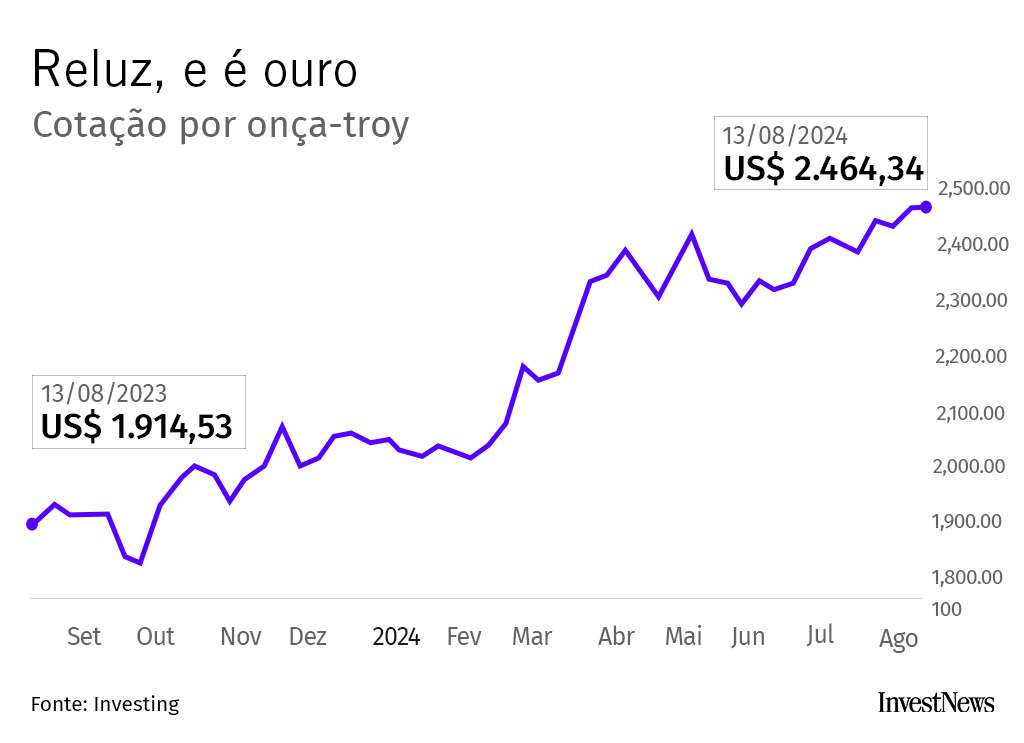

A corrida pelo ouro se acelerou nas últimas semanas. E não apenas pelos atletas que competiram nas Olimpíadas de Paris, mas por investidores do mundo todo, em busca de proteção. O pano de fundo para esse movimento é o risco de uma recessão nos Estados Unidos, o que provocaria um abalo global. E mesmo com a disparada nos preços que já se observou, de mais de 20% este ano – considerando-se a cotação do ouro spot no mercado internacional – ainda vale investir no metal? Especialistas dizem que sim.

O contexto macroeconômico atual explica a recente valorização do ouro – e a perspectiva de novos ganhos. Indicadores de atividade e de inflação nos Estados Unidos trouxeram à cena a preocupação com uma recessão na maior economia global. Ao mesmo tempo, outras grandes economias, em especial a chinesa, também vêm lidando com uma desaceleração econômica mais intensa do que o desejável. Esse ambiente de incertezas leva investidores a procurarem ativos mais seguros. E o ouro está entre eles, segundo Yuri Alves, economista da Guide Investimentos.

Mas há um ingrediente adicional a favorecer o metal: a expectativa de um corte de juros nos Estados Unidos. Desde o começo do ano, o mercado vem discutindo se há ou não espaço para uma redução da taxa pelo Federal Reserve, o Banco Central americano. E, diante dos indicadores recentes, espera-se que esse corte aconteça em setembro. Historicamente, quando o Fed reduz os juros, cai também a remuneração dos títulos públicos americanos (Treasuries). E isso provoca um aumento de procura por ouro – e, consequentemente, uma alta da cotação.

Ao mesmo tempo, um corte de juros reduz o que especialistas chamam de “custo de oportunidade”. Ou seja, com juro mais baixo, o investidor que compra o ouro não está deixando de ganhar tanto assim em outras aplicações de renda fixa.

E não são apenas os investidores que têm aquecido a procura por ouro. Diante das incertezas geopolíticas recentes, alguns bancos centrais, em especial o da China, vêm aumentando os estoques de ouro em suas reservas internacionais. Segundo mostrou o InvestNews, em 2022, as compras conjuntas ao longo do ano ultrapassaram pela primeira vez a marca de mil toneladas (mais precisamente, 1.082 T). E o fenômeno se repetiu em 2023 (1.037 T). É o dobro da média dos 10 anos anteriores (511 T).

Com cautela

É importante destacar que, em qualquer cenário de turbulência – e o mundo tem vivido vários ultimamente, com guerras e incertezas econômicas – ,o ouro desponta como uma opção de reserva de valor, ou seja, uma forma proteger seu patrimônio das oscilações de mercado. E é com esse viés que o investidor deve encarar a modalidade, diz Gustavo Harada, chefe da mesa de renda variável da Blackbird Investimentos.

Com o papel de proteger recursos contra a inflação, o ouro pode ajudar a equilibrar uma carteira de aplicações, compondo uma estratégia de diversificação. Quanto ao peso que o metal deve ocupar no portfólio, isso depende fundamentalmente do perfil e objetivo do investidor. Gestores sugerem que o mais prudente é começar com apenas 5%. A fatia pode ser elevada de acordo com o grau de aversão ao risco no mercado. Se o clima geral piorar, vale aumentar a posição em ouro.

Quais as opções de garimpo?

Entre as alternativas de investimento em ouro no país, as mais indicadas são os diferentes fundos da modalidade. Esses produtos contam com uma gestão profissional e oferecerem bom nível de liquidez, ou seja, facilidade de resgate, caso o cliente deseje. Existem fundos multimercados com estratégia focada em ouro (com ou sem exposição cambial) e um ETF, ou fundo de índice, que possui cotas negociadas na B3 – o GOLD11, da XP.

Outro caminho para o investidor brasileiro é comprar um BDR, recibo também listado na Bolsa que tem lastro em ativos emitidos no exterior. Na B3, existe o BIAU39, um BDR que compra cotas de um ETF de ouro gerido pela BlackRock. Esse papel, assim como o GOLD11, busca replicar o desempenho do LBMA Gold Price, índice de referência do preço do ouro negociado na americana Intercontinental Exchange Inc (ICE).

Uma outra forma de ampliar a posição em ouro na carteira é comprando o BDR da mineradora canadense Aura Minerals (AURA33), focada na exploração de ouro e outros metais. Como a empresa se beneficia da alta do preço do ouro, o investidor estará, de forma indireta, ganhando com a evolução do metal. E vice e versa, claro. Mas, nesse caso, a posição estará incorporando as variáveis de desempenho da empresa, o que aumenta a complexidade do investimento.

Tanto em ETFs quanto BDRs, vale lembrar que o investidor fica sujeito também às oscilações do dólar, e não apenas do ouro.

Mais raro no mercado atualmente, existe o Certificado de Operações Estruturadas (COEs) em ouro. Trata-se de um instrumento que pode misturar renda fixa e variável, tendo como principal característica a proteção de parte ou da totalidade do investimento principal contra perdas.

Por fim, lembrando que a B3 não negocia mais contratos de ouro desde março deste ano, o investidor pode comprar o ouro físico (em barras ou lâminas), em corretoras autorizadas pelos órgãos reguladores. Nesse caso, além do risco de mercado, ou seja, da própria oscilação de preços do metal, o comprador agrega um risco bem maior de liquidez, pois pode encontrar dificuldade para vender o ativo no mercado secundário, tendo de se preocupar também com questões de segurança.

Como referência, 1g de ouro em uma instituição especializada vale atualmente cerca de R$ 475. No mercado, algumas corretoras oferecem custódia (guarda) gratuita até o limite de 2.500g (2,5kg). Se preferir, embora não se recomende, o cliente pode agendar a retirada do ouro e cuidar do bem por conta própria. Neste caso, é preciso atenção quanto à nota de negociação e certificado de origem, para atestar a procedência do produto. Sem isso, o metal não poderá ser negociado em instituições oficiais

Novas altas no radar

Entre março e maio deste ano, a expectativa de corte nos juros americanos, crises globais e outros fatores provocaram um rali nas cotações do ouro spot no mercado internacional. Nesta semana, os preços renovaram as máximas, fechando em US$ 2.472 por onça-troy (unidade de peso utilizada para metais preciosos, equivalente a 31,10349 gramas). As previsões são de novas altas. Recentemente, o Citi manteve a projeção de que o metal ficará no patamar de US$ 2.500 a onça no curto prazo (0 a 3 meses), subindo para US$ 3.000 a onça em um horizonte de 12 meses.

O banco espera ainda uma tendência de alta nos valores médios trimestrais do ouro em 2025, com uma “faixa base” de negociação entre US$ 2.800 a US$ 3.000 a onça.