Para CSN, eventual recuperação judicial da InterCement pode até facilitar compra da cimenteira

O futuro da InterCement, terceira maior fabricante de cimentos do país, entra em uma semana decisiva. A cimenteira da Mover (ex-Camargo Corrêa) ingressou na Justiça nesta segunda-feira (15) com um pedido de proteção contra credores pelo prazo de 60 dias – o judiciário ainda não se manifestou. A empresa é fabricante das marcas de cimento Cauê, Goiás e Zebu.

Essa medida cautelar, que normalmente antecede um pedido de recuperação judicial ou extrajudicial, ocorre a poucos dias do vencimento de uma dívida de R$ 3 bilhões da InterCement com credores internacionais.

Sem condições de cumprir a obrigação ou obter um acordo com os credores para alongar o prazo de pagamento (“waiver”) em tempo hábil, a cimenteira informou nesta segunda-feira que instaurou um processo de mediação na Câmara Especial de Resolução de Conflitos em Reestruturação de Empresas (CAMCMR) para promover uma negociação com seus principais credores financeiros.

“Destacamos que as medidas ajuizadas não afetam as operações das Companhias, que continuam exercendo as suas atividades em condições de normalidade, preservando seus compromissos com seus clientes, colaboradores, fornecedores e prestadores de serviços”, afirma a InterCement, em nota.

LEIA MAIS: Maioria no STJ decide a favor da CSN em pleito de R$ 5 bilhões contra Ternium

Seja qual for o caminho a ser tomado pela empresa, a CSN Cimentos mantém seu plano de comprar a concorrente. E nem mesmo a hipótese da InterCement vir a entrar em RJ é uma preocupação: segundo apurou o InvestNews, parte da alta cúpula vê esse cenário como favorável para uma negociação, porque permitiria a definição de um preço mais limpo, sem a necessidade de se fazer o que se chama de “assunção da dívida”, que é a transferência do passivo de uma empresa para terceiros. Hoje, a dívida total da InterCement é avaliada em R$ 9 bilhões.

A CSN obteve no início de maio o direito de exclusividade para negociar a compra da InterCement. Esse prazo se esgotou na última sexta-feira (12). Mas a companhia continua disposta a voltar à mesa de negociação. E não acredita que haja nenhum outro player realmente disposto a competir pelos ativos da InterCement. Assim, a cimenteira de Benjamin Steinbruch pretende monitorar, sem pressa, o desenrolar do imbróglio envolvendo os credores para voltar à carga.

A CSN Cimentos fez uma oferta de R$ 10 bilhões pela InterCement, já assumindo uma dívida que a Mover tem com o Bradesco. Mas a InterCement quer um valor mais alto. A divergência de valores passa principalmente pela real situação do endividamento – por isso a negociação em meio a uma RJ não é vista como tão negativa para o potencial comprador, pois esse cenário permitiria uma conta mais clara do endividamento. Claro que, antes de fechar o negócio, o comprador faz um processo de due diligence na empresa à venda. Mas mesmo nesse processo, as contas da companhia não são totalmente abertas.

Outras ofertas

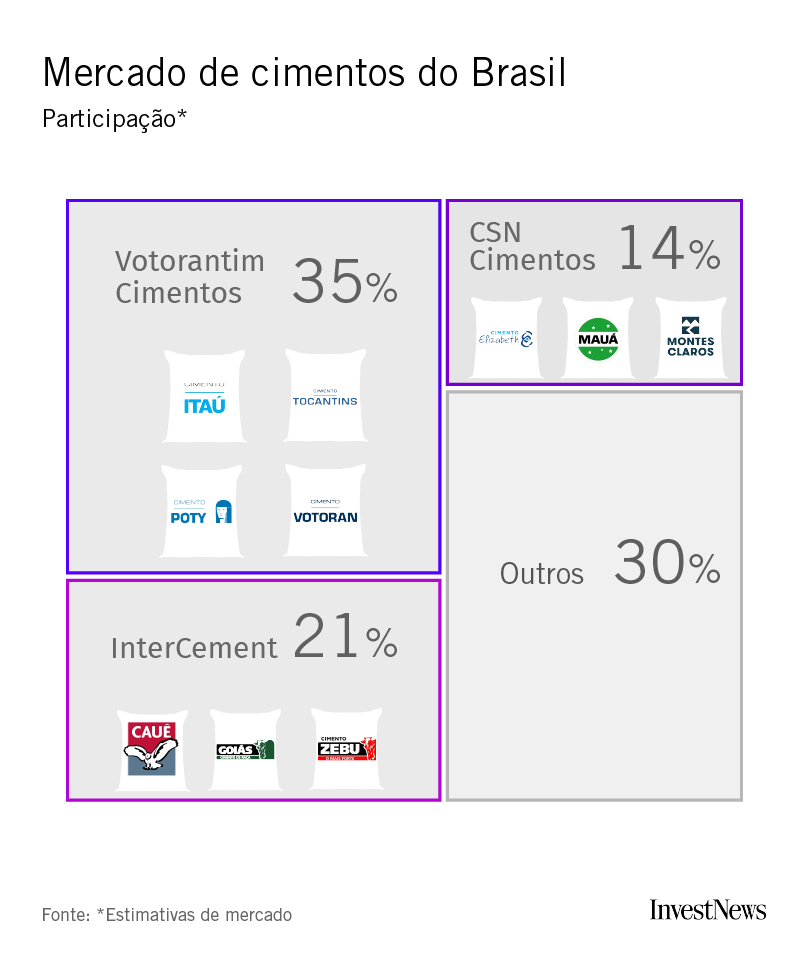

A companhia de Steinbruch tornou-se favorita para a aquisição pelo fato de poder absorver todos os ativos da InterCement sem a necessidade de recorrer a “remédios” mais fortes do Conselho Administrativo de Defesa Econômica (Cade). Segunda maior companhia do setor, com 20% do mercado, a CSN provavelmente não teria de se desfazer de muitos ativos para integrar a concorrente. Isso tornaria o fechamento do negócio mais rápido.

Essa é a dificuldade vivida pela Votorantim Cimentos, que também chegou a namorar a InterCement. Líder do setor, com participação superior a 30% do mercado, segundo estimativas de analistas, a VC poderia ter a compra de 100% da InterCement barrada pelo Cade ou ser obrigada a abrir mão de alguns ativos para ficar com ela.

Por causa dessa limitação, a Votorantim apresentou uma proposta pela InterCement em meados de fevereiro, mas somente por parte do portfólio. A oferta excluía, por exemplo, a compra de unidades de produção na Argentina. Isso esfriou o interesse inicial da Mover, que prefere vender todos os ativos em conjunto.

No início deste ano, especulou-se no mercado outros interessados para além de Votorantim Cimentos e CSN. A italiana Buzzi Unicem, dona da Brennand, o grupo Polimix, dona da Cimento Mizu, e as chinesas Sinoma e Huaxin Cement – essa última comprou ativos da InterCement na África no ano passado – teriam buscado mais informações sobre o ativo. Nesses casos, a operação também poderia ocorrer de maneira mais célere.

Corrida pela bolsa

A compra da InterCement seria um movimento estratégico para as duas maiores cimenteiras do país, que medem forças pelo acesso à bolsa. As companhias já manifestaram o desejo de buscar uma listagem assim que as condições de mercado se tornem favoráveis.

No pitch aos investidores, soará muito melhor – e, consequentemente, abrirá caminho para uma melhor avaliação de mercado (“valuation”) – aquela que se apresentar como líder de mercado em cimentos, posto hoje pertencente à Votorantim Cimentos. Para a fonte ouvida pelo InvestNews, ter a liderança pode até ajudar, mas não será o único item a ser considerado pelos investidores.

A dívida da InterCement

A dívida que vence nesta semana se refere a um título de dívida emitido no exterior (“bond”) de US$ 549 milhões, em que a negociação se tornou mais complexa. Os escritórios de advocacia Moelis & Company, Padis Mattar e o Cleary Gottlieb representam os principais fundos detentores da dívida.

O grosso da dívida da Intercement, pouco mais de R$ 4,7 bilhões, está nas mãos dos brasileiros Bradesco, Itaú e Banco do Brasil, que terão papel de influência para selar o destino da empresa, seja para em uma venda para CSN, recuperação judicial ou extrajudicial.

O InvestNews procurou CSN e, até o momento, não obteve resposta.