3 estratégias essenciais para quem está começando a investir em cripto

Criptoativos são investimentos de alto risco, e negociá-los sem um plano de ação pode levar à perda do capital investido. Enquanto a maior parte dos analistas concordaria que a estratégia perfeita não existe, existem três métodos famosos que podem ser muito úteis para iniciantes.

Você vai precisar de:

- Uma conta em uma ferramenta de gráficos online: algumas das mais populares e gratuitas são TradingView, StockCharts e Yahoo Finance.

- Um conhecimento básico sobre gráficos de candlestick: você pode encontrar um guia completo sobre isso clicando aqui.

Dollar Cost Averaging (DCA)

Essa é uma estratégia de operação bem popular e bastante testada, que funciona melhor quando é realizada ao longo de grandes períodos de tempo. O conceito é simples. Ao invés de investir de uma vez, todo o seu dinheiro, em uma criptomoeda específica, você dividirá o valor em pequenos montantes, escolhendo datas e horários certos na semana para comprar apenas neles.

Por exemplo: João tem 10 mil dólares, os quais ele quer investir em bitcoin. Ao invés de investir o dinheiro todo de uma vez, ele decide utilizar a estratégia DCA e dividir seus 10 mil em 20 lotes de 500 dólares. Depois disso, ele escolhe um dia e um horário específicos da semana em que irá comprar bitcoin – digamos que ele escolheu segunda-feira ao meio dia. Nas próximas 20 semanas, João sistematicamente irá comprar 500 dólares em bitcoin toda segunda-feira ao meio dia, até que ele tenha investido por completo seus 10 mil dólares.

Fazer aportes em intervalos regulares como esses, por um longo período de tempo, ajuda a reduzir o impacto da volatilidade do mercado – quando os preços se movimentam bruscamente – e significa que, na média, João provavelmente terá conseguido comprar mais bitcoin com o seu dinheiro do que ele teria se tivesse investido tudo de uma vez.

O DCABTC, uma calculadora para o método DCA, consegue ilustrar isso em detalhes.

Se você tivesse comprado 150 dólares em bitcoin toda segunda feira desde 1 de março de 2018, na mesma data em 2021 você teria gastado 23.550 dólares e teria 3,09 unidades de bitcoin (o equivalente à cerca de 130 mil dólares, ou 690 mil reais na cotação atual). Enquanto isso, se tivesse comprado esses mesmos 23.550 dólares em bitcoin de uma vez em primeiro de janeiro de 2018, teria 2,25 bitcoin (ou cerca de 95 mil dólares – 503 mil reais).

Outra razão para que a estratégia DCA seja um método tão bom para iniciantes é que todo o processo pode ser completamente automatizado por plataformas especializadas, que se integram à sua conta em corretoras de criptoativos via API.

Se você optar por fazer a estratégia DCA manualmente – comprar as criptomoedas sozinho em corretoras e agendar os horários – você pode melhorar seus resultados ao adicionar uma regra bem simples: comprar o criptoativo em questão apenas quando os preços estiverem no vermelho. Ou seja, quando o preço estiver abaixo do que estava 24 horas antes. Você pode encontrar esses dados em sites como o CoinMarketCap.

Cruz de Ouro/Cruz da Morte

A estratégia da “Cruz de Ouro/Cruz da Morte” é um método que utiliza duas médias móveis (MAs) – um indicador gráfico que representa o preço médio de um ativo em um determinado período. Nessa estratégia, você deve buscar por pontos de cruzamento entre as médias móveis de 50 dias e de 200 dias em longos períodos, como o gráfico diário ou o semanal. Por lidar com a observação de amplos períodos, essa é mais uma estratégia de longo prazo e funciona melhor quando é trabalhada por um período de no mínimo 18 meses.

Existem dois tipos de cruz:

- Cruz de Ouro (Convergência): quando a média móvel de 50 dias cruza a de 200 dias para cima

- Cruz da Morte (Divergência): quando a média móvel de 50 dias cruza a de 200 dias para baixo

Convergências são um sinal de que o movimento de alta do curto prazo está ultrapassando o do longo prazo, o que é um sinal de que se deve comprar. Isso acontece quando os compradores retornam para o mercado e elevam os preços.

Já as Divergências sinalizam o contrário, que o movimento de alta do curto prazo está caindo em comparação com o do longo prazo. Isso é um sinal de que se deve vender. Divergências surgem quando um grande número de operadores decide sair do mercado e vender seus ativos.

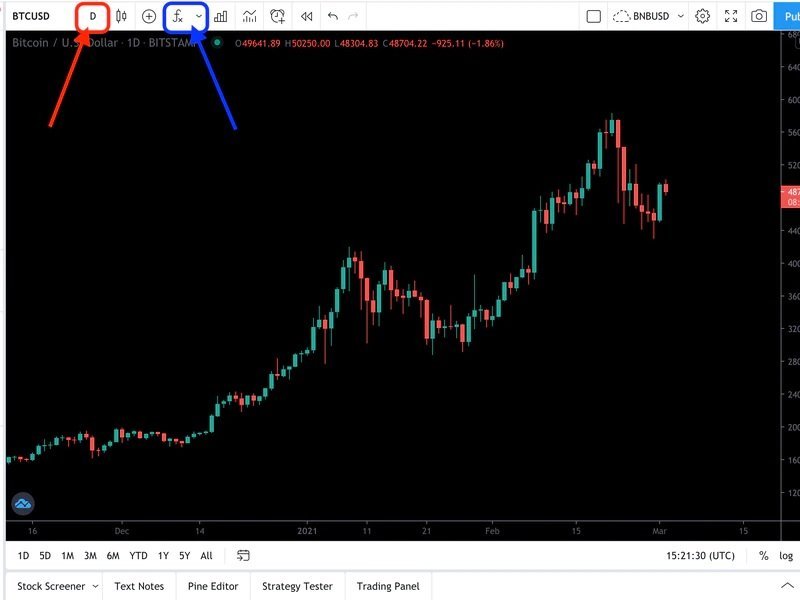

Para configurar isso, você precisará se conectar à uma ferramenta de gráficos online – a imagem abaixo demonstra uma conta no TradingView – e modificar o período de tempo (seta vermelha) para o gráfico diário ou semanal (caixa vermelha), clicar no botão dos indicadores (seta azul) e buscar por “médias móveis”. Clique duas vezes para adicionar as duas médias móveis.

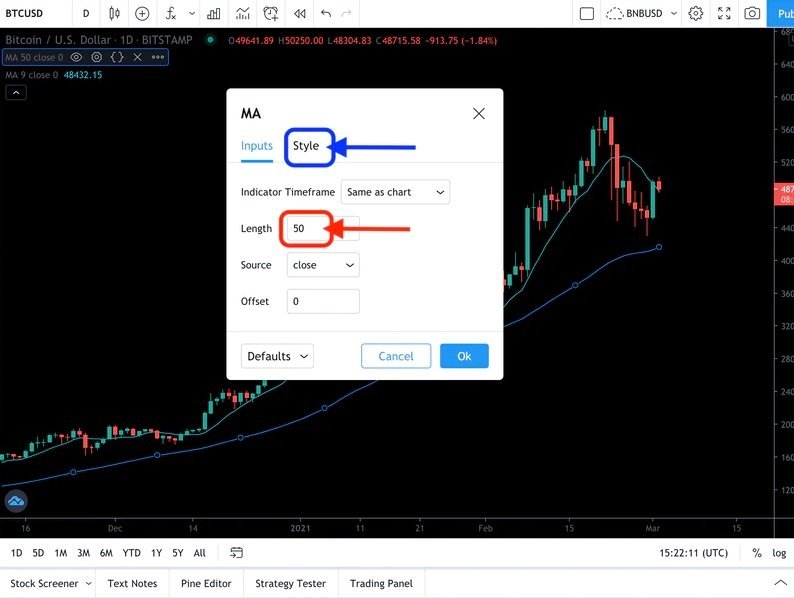

Depois, você precisará modificar as configurações de média móvel ao clicar na engrenagem de cada uma delas (no canto superior esquerdo) e mudar o comprimento (seta vermelha) para 50 e 200, respectivamente. Você também pode clicar em “style” e mudar as cores (seta azul) para poder distinguí-las, como mostra a imagem abaixo.

É válido notar que esse método é mais efetivo em um mercado altamente volátil (grandes variações de preço em espaços curtos de tempo). Quando o mercado se movimenta na horizontal (ou “de lado”), no entanto, isso pode desencadear múltiplos sinais de compra e venda já que as duas médias móveis entram em Convergência e Divergência com mais frequência.

Isso geralmente acontece quando existe muita incerteza no mercado e há um número igual de operadores otimistas e pessimistas. Esse é o único problema com essa estratégia, mas a média de lucro tende a compensar quaisquer perdas ocorridas em períodos de baixa volatilidade. Novamente, essa é uma estratégia para o longo prazo e funciona melhor em um período de pelo menos 18 meses. Ela também pode ser combinada com outros indicadores para entregar melhores resultados.

No gráfico abaixo, a última cruz de ouro do bitcoin foi em aproximadamente 8 mil dólares. Isso significa que se você estivesse utilizando essa estratégia na época, você deveria ter percebido um sinal de compra na faixa dos 8 mil dólares e não vender seus bitcoins, criptomoeda que atualmente está mais de 400% acima deste valor no momento.

Divergência do Índice de Força Relativa (RSI)

A estratégia de divergência do índice de força relativa é mais técnica do que as outras, mas pode ser utilizada para garantir ótimos resultados ao antecipar tendências de reversão. Ou seja, quando o preço começa a se movimentar na direção oposta da qual estava antes – se estiver subindo, pode cair, e vice-versa.

O RSI é um indicador estatístico que mede o movimento de um ativo ao calcular a média de ganhos e perdas no período de 14 dias. A linha oscila entre 0 e 100 e pode ser utilizada para destacar quando um ativo está sobrecomprado ou sobrevendido. Os períodos 30 e 70 são os mais utilizados para demonstrar isso. Quando a linha ultrapassa 70, o ativo é considerado sobrecomprado, e o preço provavelmente irá cair. Da mesma forma, quando o ativo cai para níveis inferiores a 30, o ativo é considerado sobrevendido, o que significa que o preço provavelmente irá subir.

Enquanto esse sistema sozinho pode ser utilizado para uma estratégia simples de negociação, ele também pode dar falsos resultados. Por exemplo, existem momentos em que o RSI demonstra que um ativo está sobrevendido, o que é geralmente um sinal de que o ativo voltará a subir e, portanto, se deve comprar, mas o ativo continua a cair ainda mais.

A estratégia de divergência do RSI é mais avançada do que isso e pode ser utilizada para identificar quando a tendência nos preços irá mudar de direção antes que isso aconteça. Ela funciona ao buscar por discrepâncias entre o preço e o indicador RSI. Normalmente, ambos devem se movimentar praticamente na mesma direção. No entanto, existem momentos em que o preço está caindo mas o RSI está subindo, e vice versa. Isso só acontece quando existe uma leve mudança no volume de compra ou venda e é um sinal de que o movimento está próximo de passar por uma reversão.

Os melhores recortes de tempo para buscar por divergências são geralmente os gráficos de 4 horas ou diários. Eles tendem a demonstrar mudanças mais fortes no médio a longo prazo.

Buscando no gráfico abaixo, nós podemos ver que existem três divergências importantes no RSI que prenunciam mudanças na tendência geral. As linhas amarelas demonstram discrepâncias entre o RSI e o preço. Os melhores momentos para buscar por essas divergências ocorrem quando o preço está em áreas sobrecompradas ou sobrevendidas.

Você também pode utilizar essa estratégia para encontrar mudanças menores em uma tendência – por exemplo, avistar um recuo numa tendência de queda. Se nós olharmos para a área circulada em branco no gráfico de 30 minutos, podemos verificar que existe outra divergência demonstrando que o movimento está se tornando de alta.

Texto traduzido e republicado com autorização da Coindesk

Siga o Future of Money nas redes sociais: Instagram | Twitter | YouTube